- Sicherheitstechnische Anforderungen an Registrierkassen

- Teilwertabschreibung nach Großmutterzuschuss an eine gruppenfremde Gesellschaft

- Entgeltliche Übertragung der Patientenkartei als sonstige Leistung

- Steuerliche Behandlung von Maturabällen

- Anpassung Vignettenpreise für 2017

Download: newsletter_oktober_2016.pdf

Spätestens ab 1. April 2017 müssen die Registrierkassen auch besondere Sicherheitsstandards erfüllen. Das BMF hat Details dazu in der Registrierkassensicherheitsverordnung (RKSV) und in dem „Erlass zur Einzelaufzeichnungs-, Registrierkassen- und Belegerteilungspflicht“ veröffentlicht wie auch häufige Fragen zu Sicherheitseinrichtung in Registrierkassen auf seiner Homepage zusammengefasst.

Bereits seit 1. Mai 2016 bzw 1. Juli 2016 müssen der Registrierkassenpflicht unterliegende Unternehmer ihre Bareinnahmen mit Registrierkassen erfassen, welche den Vorgaben der Kassenrichtlinie 2012 entsprechen und auch der Belegerteilungspflicht nachkommen. Durch die sicherheitstechnischen Anforderungen sollen Manipulationen verhindert werden und die Bekämpfung von Schwarzumsätzen und Abgabenverkürzungen erreicht werden. Insbesondere die Unveränderbarkeit der Aufzeichnungen durch kryptographische Signatur jedes Barumsatzes und die Nachprüfbarkeit in Form der Erfassung der Signatur auf den einzelnen Belegen sollen Manipulation erschweren.

Technisch ausgedrückt verbirgt sich hinter dem für den Kunden auf dem Beleg sichtbaren QR-Code (QR steht für Quick Response) bzw in einem entsprechenden Link die individuelle Signatur des jeweiligen Unternehmers, mit welcher die Barumsätze der Registrierkasse in chronologischer Reihenfolge verkettet werden. Der Kunde erkennt also am QR-Code, dass die Registrierkasse mit einer Sicherheitseinrichtung ausgestattet ist. Wird die chronologische Verkettung der Barumsätze unterbrochen, so ist dies nachvollziehbar und somit auch eine etwaige dahinterstehende Manipulation.

Die wichtigsten Bestandteile einer die sicherheitstechnischen Anforderungen erfüllenden Registrierkasse sind das Datenerfassungsprotokoll, die Signatur- bzw Siegelerstellungseinheit (Signaturkarte), der Summenspeicher und der Verschlüsselungsalgorithmus (Advanced Encryption Standard (AES) 256). Jeder Barumsatz ist mit der Registrierkasse zu erfassen und wird im Datenerfassungsprotokoll (Kassenjournal) abgespeichert – dies gilt auch für Trainings- und Stornobuchungen. Das Datenerfassungsprotokoll ist schon jetzt zumindest vierteljährlich auf einem elektronischen externen Datenträger zu sichern und aufzubewahren. Ab 1. April 2017 muss es überdies jederzeit auf einen externen Datenträger exportiert werden können und zB auf Verlangen einem Organ der Abgabenbehörde bereitgestellt werden. Kernelement der Registrierkasse ist die Signaturkarte, die mit einem persönlichen Stempel des Unternehmers vergleichbar ist. Die Signaturkarte signiert mit Hilfe eines auf ihr gespeicherten, dem Unternehmer zugeordneten privaten Schlüssel elektronisch Daten und bestätigt die Manipulationssicherheit der Registrierkasse. Der Umsatzzähler ist wie das Datenerfassungsprotokoll eindeutig der Registrierkasse zugeordnet und summiert alle nach Steuersätzen aufgeschlüsselten Beträge eines zu signierenden Belegs mit den Bruttowerten vorzeichengetreu auf. Dies umfasst auch freiwillig signierte Belege (zB Kassenentnahmen) und Stornobuchungen (Minusvorzeichen!), nicht aber Trainingsbuchungen.

Für den Unternehmer sind zur Inbetriebnahme der Sicherheitseinrichtung in seiner Registrierkasse grundsätzlich folgende Schritte notwendig:

- Beschaffung der Signaturkarte bei einem Vertrauensdiensteanbieter (derzeit A-Trust oder Global Trust),

- Initialisierung der manipulationssicheren Registrierkasse,

- Erstellung des Startbelegs,

- Registrierung der beschafften Signaturkarte und manipulationssicheren Registrierkasse über FinanzOnline und

- Prüfung des Startbelegsmittels der Prüf-App „BMF Belegcheck”. Die App muss vor der ersten Verwendung durch Eingabe des Authentifizierungscodes aus der FinanzOnline-Registrierung (der Registrierkasse) freigeschaltet werden.

Die Initialisierung der Registrierkasse erfolgt zumeist über ein Softwareupdate, im Zuge dessen auch die Verbindung zwischen Registrierkasse und Signaturkarte hergestellt wird. Da bei der Initialisierung der manipulationssicheren Registrierkasse alle in der Registrierkasse gespeicherten Aufzeichnungen gelöscht werden, müssen zuvor aufgezeichnete Geschäftsfälle gesondert abgespeichert werden. Mithilfe der BMF-Belegcheck-App kann der Startbeleg überprüft werden und sichergestellt werden, dass die Registrierung erfolgreich war. Diese Prüfung hat bis spätestens 31. März 2017 zu erfolgen – bei Inbetriebnahme einer Registrierkasse ab dem 1. April 2017 darf zwischen Registrierung über FinanzOnline und der Prüfung des Startbelegs nur noch eine Woche liegen. Während des laufenden Betriebs der Registrierkasse sind jeweils Monats- und Jahresbelege zu erstellen und elektronisch zu signieren – dabei handelt es sich um zu signierende Kontrollbelege mit dem Betrag Null (0,00 €). Der Monatsbeleg für Dezember ist gleichzeitig der Jahresbeleg (es gilt übrigens auch bei abweichendem Wirtschaftsjahr das Kalenderjahr). Der Beleg muss zusätzlich ausgedruckt, aufbewahrt und mit der App geprüft werden.

Da nur eine funktionierende Registrierkasse als Manipulationsschutz dient, müssen bei technischem bzw faktischem Ausfall (zB durch Diebstahl) der Registrierkasse Maßnahmen ergriffen werden bzw Meldungen an die Finanz erfolgen. Grundsätzlich gilt hier, dass bei einem 48 Stunden übersteigenden Ausfall der Signaturkarte Beginn und Ende des Ausfalls sowie eine allfällige Außerbetriebnahme (der Signaturkarte bzw der Registrierkasse) binnen einer Woche über FinanzOnline gemeldet werden müssen. Kurzfristige Lösungsmöglichkeiten sind die Erfassung der Geschäftsfälle auf einer anderen Registrierkasse oder die manuelle Belegerstellung. Wichtig ist bei der manuellen Belegerstellung, dass vor der Verwendung der reparierten Registrierkasse sämtliche Geschäftsvorfälle im Ausfallszeitraum nacherfasst werden müssen. Es genügt dann allerdings die Bezugnahme auf die Belegnummer des händischen Belegs. Die händischen Aufzeichnungen sind überdies aufzubewahren. Diese Maßnahmen sind nicht notwendig, wenn die Registrierkasse geplant – beispielsweise saisonal – für einen längeren Zeitraum außer Betrieb genommen wird. Es muss dann allerdings ein signierter Schlussbeleg erstellt, ausgedruckt und aufbewahrt werden. Ebenso ist das Datenerfassungsprotokoll entsprechend auszulesen und aufzubewahren.

Die mit der Umrüstung auf das Sicherheitssystem verbundenen Kosten werden laut Info des BMF für eine „einfache“ Registrierkasse auf voraussichtlich 400 bis 1.000,00 € geschätzt, wobei Registrierkassen basierend auf Smartphone- und Cloudlösung günstiger sein können. Neben einer Prämie von 200,00 € für Anschaffung/Umrüstung sind auch die Anschaffungskosten als Betriebsausgaben steuerlich sofort abzugsfähig.

Großmutterzuschüsse bewirken nicht nur bei der den Zuschuss leistenden Großmuttergesellschaft eine Erhöhung der Anschaffungskosten am Beteiligungsansatz an der Zwischengesellschaft (Mutter), sondern auch eine Erhöhung der Anschaffungskosten bei der Muttergesellschaft selbst in Bezug auf ihre Anteile an der Enkelgesellschaft. Bei Sanierungszuschüssen kommt es jedoch in einem nächsten Schritt oftmals zu einer Abschreibung, wenn der um den Zuschuss erhöhte Beteiligungsbuchwert durch den Wert der Muttergesellschaft wie auch der Enkelgesellschaft (weiterhin) nicht gedeckt ist. Um mehrfache Abwertungen zu verhindern (Großmutter schreibt ihre Beteiligung an der Mutter und die Mutter ihre Beteiligung an der Enkelgesellschaft ab – sogenannte Kaskadenwirkung) darf seit dem Steuerreformgesetz 2005 nur mehr die Zuschuss leistende Gesellschaft, somit die Großmuttergesellschaft, eine Teilwertabschreibung auf die erhöhten Anschaffungskosten ihrer Beteiligung an der Muttergesellschaft geltend machen.

Im Zusammenspiel mit dem Verbot von Teilwertabschreibungen an Gruppenmitgliedern in einer steuerlichen Unternehmensgruppe nach § 9 KStG können diese Bestimmungen jedoch dazu führen, dass es zu gar keiner Abschreibung kommt. Sofern die Enkelgesellschaft nicht der steuerlichen Unternehmensgruppe angehört, hat der UFS (nunmehr BFG) im Jahr 2013 die Auffassung vertreten, dass bei der Muttergesellschaft die Beteiligungsabschreibung geltend gemacht werden kann. Im nun aufgrund einer Amtsbeschwerde fortgesetzten Verfahren hat der VwGH (GZ 2013/15/0139 vom 10.3.2016) davon abweichend entschieden, dass die Beteiligungsabschreibung nicht bei der gruppenzugehörigen Muttergesellschaft, sondern bei der Großmuttergesellschaft (welche den Zuschuss geleistet hat) möglich ist.

Die Zulässigkeit einer Teilwertabschreibung im Sinne einer teleologischen Reduktion der Verlustverwertungsbeschränkungen ist grundsätzlich zu begrüßen. Allerdings ist dann Vorsicht geboten, wenn die gruppenzugehörige Muttergesellschaft (Zwischengesellschaft) eine operative Gesellschaft ist (oder auch andere Beteiligungen hält) und aufgrund stiller Reserven in anderen Vermögenswerten ihr Wert auch nach Erhöhung des Beteiligungsansatzes gedeckt ist. In diesem Fall kann die Großmuttergesellschaft keine Abschreibung vornehmen und die Beteiligungsabschreibung bei der Muttergesellschaft ist ebenfalls ausgeschlossen. Die Berücksichtigung des Wertverlustes an der Enkelgesellschaft wird daher im Ergebnis von der Wertminderung aus der Beteiligung an der Muttergesellschaft abhängig gemacht.

Das BFG hat bereits 2014 entschieden, dass die Übertragung einer Patientenkartei eine sonstige Leistung und keine Lieferung darstellt. In einem Fall, den das BFG unlängst (GZ RV/5100368/2016 vom 31.3.2016) zu beurteilen hatte, stand erneut die Frage im Raum, ob die entgeltliche Überlassung einer Patientenkartei eines Lungenfacharztes eine Lieferung oder eine sonstige Leistung darstellt. Nach Ansicht des Beschwerdeführers handle es sich bei der Übertragung der Patientenkartei um eine Lieferung, die nach § 6 (1) Z 26 UStG von der Umsatzsteuer befreit sei, da der Arzt keinen Vorsteuerabzug vornehmen konnte und den Gegenstand ausschließlich für seine Tätigkeit als Arzt verwendet hat.

Das Finanzamt und schließlich auch das BFG hielten dazu fest, dass es sich bei der Übertragung einer Patientenkartei um eine sonstige Leistung handle. Abweichend zu den Umsatzsteuerrichtlinien (Rechtsmeinung des BMF) ist also in diesem Fall nicht von einer Lieferung sondern in europarechtskonformer Interpretation von einer sonstigen Leistung auszugehen. Da nach Ansicht des BFG eine sonstige Leistung vorliegt, ist auch die oben erwähnte Umsatzsteuerbefreiung nicht anwendbar. Das BFG hält also in einem weiteren Fall fest, dass die Übertragung einer Patientenkartei, die einem Kundenstock/Firmenwert grundsätzlich ähnelt, umsatzsteuerlich eine sonstige Leistung darstellt und keine Lieferung. Die frühere Rechtsprechung des VwGH (GZ 91/15/0067 vom 20.1.1992) in diesem Bereich ist damit überholt. Da diese Rechtsfrage bereits durch ein Urteil des EuGH geklärt wurde, war auch keine Revision beim VwGH zuzulassen.

Die Ballsaison rückt wieder näher und es ist oft Tradition, dass die Maturaklassen einen Schulball organisieren und mit den Einnahmen daraus einen Teil der Kosten der Maturareise bestreiten. Dieses Jahr ist es die erste Ballsaison nach Einführung der Registrierkassen- und Belegerteilungspflicht. In diesem Zusammenhang hat das BMF unlängst eine Information zur steuerlichen Behandlung von Maturabällen herausgegeben. Darin wird auf unterschiedliche steuerliche Konsequenzen in Abhängigkeit von der Organisationsform eingegangen.

Die Gründung eines eigenen Vereins für die Durchführung des Balles ist aus steuerlicher Sicht nicht optimal, da mit der Förderung der Maturanten oder der Maturareise kein gemeinnütziger Zweck verfolgt wird und damit keine steuerlichen Begünstigungen in Anspruch genommen werden können. Wird der Ball beispielsweise vom Elternverein durchgeführt (ein Elternverein wird in der Regel ein gemeinnütziger Verein sein), so ist darauf zu achten, dass die Organisation von Bällen in den Statuten des Vereins vorgesehen ist (anderenfalls droht der Verlust der Gemeinnützigkeit). Ein allfälliger Überschuss muss für gemeinnützige Zwecke verwendet werden, wobei die Finanzierung einer Maturareise für alle Maturanten keinen gemeinnützigen Zweck darstellt. Eine Unterstützung bedürftiger Schüler ist aber wie bei anderen Schulveranstaltungen möglich. Handelt es sich bei dem Ball aus steuerlicher Sicht um ein großes Vereinsfest, so liegt grundsätzlich eine begünstigungsschädliche Betätigung vor.

Sofern der Umsatz aus dem Ball und allfälliger anderer begünstigungsschädlicher Aktivitäten insgesamt 40.000,00 € im Jahr nicht übersteigt, bleibt die Gemeinnützigkeit für den Verein erhalten (bei höheren Umsätzen kann eine Ausnahmegenehmigung beim Finanzamt beantragt werden). Der Maturaball stellt dann eine grundsätzlich umsatzsteuerpflichtige Tätigkeit dar und über den Freibetrag von 10.000,00 € hinausgehende Gewinne sind körperschaftsteuerpflichtig. Bei Barumsätzen über 7.500,00 € (und einem Jahresumsatz von über 15.000,00 €) bestehen daher auch Registrierkassen- und Belegerteilungspflicht.

Alternativ dazu gibt es auch die Möglichkeit, die Organisation und Durchführung eines Schulballes einem Personenkomitee zu übertragen. Für Zwecke der Ertragsteuer würde dann – laut Meinung des BMF - nur eine einmalige Tätigkeit ohne Wiederholungsabsicht vorliegen, sodass keine Einkunftsquelle gegeben ist und keine Besteuerung eintritt. Mangels Nachhaltigkeit liegt auch keine unternehmerische Tätigkeit vor und besteht daher auch keine Umsatzsteuerpflicht. Dies hat wiederum auch den Vorteil, dass keine Registrierkassen- und Belegerteilungspflicht besteht. Die Abwicklung über ein Personenkomitee ist daher steuerlich eine interessante Möglichkeit zur Organisation eines Maturaballs. Voraussetzung wäre aber jedenfalls, dass die Mitglieder des Personenkomitees jährlich wechseln, sodass es sich jeweils um ein „neues“ Komitee handelt. Allerdings sollten vorab Fragen einer persönlichen Haftung geprüft und soweit möglich auch versichert werden.

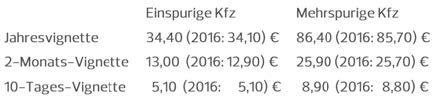

Erwartungsgemäß werden die Preise für die Autobahnvignette 2017 wieder angehoben, diesmal um 0,8%. Im Einzelnen gelten für den Erwerb der türkis farbigen Vignette für Kfz bis maximal 3,5 Tonnen Gesamtgewicht folgende Preise (inkl USt):

Die 2017er-Vignette gilt vom 1. Dezember 2016 bis zum 31. Jänner 2018.

Darüber hinaus gibt es ab Jänner 2017 auch Änderungen beim Lkw- und Busmautsystem. Das neue Mautsystem ist dadurch geprägt, dass umweltfreundliche Lkws begünstigt werden und daher der Tarif für alte, umweltschädliche LKWs um 20% höher ausfällt als bei modernen Euro-VI-Fahrzeugen. Im Detail besteht der neue Tarif aus einem Infrastruktur-Grundkilometertarif je nach Achskategorie und einem Zuschlag der externen Kosten für verkehrsbedingte Luftverschmutzung und Lärmbelästigung.