- Steuertermine für Herabsetzungsanträge und Anspruchsverzinsung

- Elektronische Einreichung des Jahresabschlusses per 30.9.2017

- Frist für Vorsteuerrückerstattung aus EU-Mitgliedstaaten für das Jahr 2016

- Das Wirtschaftliche Eigentümer Registergesetz

- Sind die Zustellkosten für „Essen auf Rädern” eine außergewöhnliche Belastung?

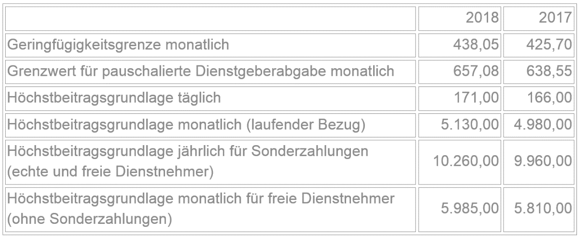

- Sozialversicherungswerte 2018

Download: newsletter_september_2017.pdf

Auch 2017 gilt es folgende Fristen zum 30. September 2017 bzw ab 1. Oktober 2017 zu beachten:

Bis spätestens 30. September 2017 können noch Herabsetzungsanträge für die Vorauszahlungen 2017 für Einkommen- und Körperschaftsteuer beim zuständigen Finanzamt gestellt werden. Wesentliche Bestandteile eines Antrags sind die schlüssige Begründung der gewünschten Herabsetzung der Vorauszahlung sowie eine Prognoserechnung, in der das voraussichtliche Einkommen nachgewiesen werden kann.

Stichwort Anspruchszinsen: mit 1. Oktober 2017 beginnen für die zu diesem Zeitpunkt noch nicht bescheidmäßig veranlagten ESt- oder KSt-Ansprüche des Veranlagungsjahres 2016 Anspruchszinsen zu laufen. Da der Basiszinssatz nach wie vor -0,62 % beträgt, beläuft sich der Anspruchszinssatz auf 1,38 %. Die Anspruchsverzinsung gleicht Zinsvorteile bzw Zinsnachteile aus, welche durch die spätere Bezahlung der Nachforderung bzw. durch das spätere Wirksamwerden der Gutschrift in Abhängigkeit von dem Zeitpunkt der Steuerfestsetzung entstehen. Der Festsetzung der Nachforderungszinsen (negative Anspruchsverzinsung) kann regelmäßig dadurch entgangen werden, indem vor dem 1. Oktober (2017) eine Anzahlung an das Finanzamt in Höhe der erwarteten Nachzahlung geleistet wird. Wurde dies bislang verabsäumt, so tritt trotzdem keine Belastung ein, so lange die Nachforderungszinsen 50,00 € nicht übersteigen. Folglich ist es unter Umständen ratsam, noch vor Ablauf des vor allem von der erwarteten Nachforderung abhängigen „zinsenfreien Zeitraums“ eine entsprechende Zahlung an das Finanzamt zu leisten (Bezeichnung „E 1-12/2016“ bzw „K 1-12/2016“). Dennoch anfallende Anspruchszinsen sind steuerlich nicht abzugsfähig. Anspruchszinsen können auch Gutschriftszinsen sein, welche nicht steuerpflichtig sind. Schließlich ist noch zu beachten, dass durch (zu) hohe Vorauszahlungen keine Zinsen lukriert werden können, da Guthaben wie Rückstände auf dem Abgabenkonto von der Verzinsung ausgenommen sind.

Die verpflichtende Form der elektronischen Einreichung beim Firmenbuchgericht hat für Jahresabschlüsse zum 31.12.2016 per 30.9.2017 zu erfolgen. Davon betroffen sind Kapitalgesellschaften und verdeckte Kapitalgesellschaften (insbesondere GmbH & Co KG), bei denen die Erlöse in den letzten zwölf Monaten vor dem Bilanzstichtag 70.000,00 € überschritten haben. Bei entsprechenden Umsätzen unter 70.000,00 € ist auch eine Einreichung in Papierform möglich. Keine Offenlegungspflicht besteht für Einzelunternehmer und „normale“ Personengesellschaften.

Die Strafen bei verspäteter Einreichung betreffen die Gesellschaft und den Geschäftsführer/Vorstand selbst. Beginnend bei 700,00 € für jeden Geschäftsführer/Vorstand kommt es bei kleinen Kapitalgesellschaften alle zwei Monate wieder zu einer Strafe von 700,00 €, wenn der Jahresabschluss weiterhin nicht eingereicht wird. Organe von mittelgroßen Kapitalgesellschaften müssen 2.100,00 € zahlen und Organe von großen Kapitalgesellschaften sogar 4.200,00 €.

Für kleine GmbHs – das sind Gesellschaften, die mindestens zwei der drei Merkmale (Bilanzsumme 5 Mio €, Umsatzerlöse 10 Mio €, bis 50 Arbeitnehmer im Jahresdurchschnitt) nicht überschreiten, ist es durch das Rechnungslegungsänderungsgesetz 2014 zu Anpassungen bei - den Offenlegungserfordernissen des Jahresabschlusses gekommen. Das Formblatt Offenzulegender Anhang für kleine GmbHs (Anlage 2 der UGB-VO) beinhaltet für Geschäftsjahre, die ab dem 1.1.2016 begonnen haben, nunmehr folgende Änderungen bzw neue Inhalte:

- Wegfall des Punkts „Abweichung auf Grund der für einen Geschäftszweig vorgeschriebenen Gliederung“.

- „Bilanzierungs- und Bewertungsmethoden“. Bisher musste hier nur das Abweichen von den gewählten Bilanzierungsmethoden dargestellt werden. Nunmehr sind sämtliche im Anhang dargestellten Bilanzierungs- und Bewertungsmethoden anzuführen und offenzulegen.

- Neu: „Abschreibung Geschäfts(Firmen)-wert“.

- Neu: „Wesentliche Ertrags- oder Aufwandsposten“.

- Neu: „Aktive latente Steuern“.

- Wegfall von

- „Nicht ausgewiesene stille Einlagen“,

- „Beteiligungen“,

- „Unbeschränkte Haftung“,

- „Geschäftsführung und Aufsichtsrat“,

- „Unterlassene Angaben“,

- „Finanzinstrumente über Zeitwert“.

Am 30. September 2017 endet die Frist für österreichische Unternehmer, die Vorsteuern des Jahres 2016 in den EU-Mitgliedstaaten zurückholen wollen. Die Anträge sind dabei elektronisch über FinanzOnline einzureichen. Die österreichische Finanzverwaltung prüft den Antrag auf Vollständigkeit und Zulässigkeit und leitet diesen an den zuständigen Mitgliedstaat weiter. Eine Vorlage der Originalbelege (bzw Kopien davon) ist im elektronischen Verfahren nicht vorgesehen, außer das erstattende Land fordert dies gesondert an. Die einzelnen EU-Mitgliedstaaten können ab einem Rechnungsbetrag von 1.000,00 € (bei Kraftstoffrechnungen ab 250,00 €) die Vorlage von Rechnungskopien verlangen.

Die Bearbeitung des Antrags ist vom Erstattungsstaat grundsätzlich innerhalb von vier Monaten durchzuführen. Bei einer Anforderung von zusätzlichen Informationen verlängert sich dieser Zeitraum auf bis zu acht Monate. Der Erstattungszeitraum muss grundsätzlich mindestens 3 Monate und maximal ein Kalenderjahr umfassen – weniger als 3 Monate dürfen nur beantragt werden, wenn es sich um den Rest eines Kalenderjahres (zB November und Dezember) handelt. Neben dem Erstattungszeitraum sind auch noch davon abhängige Mindesterstattungsbeträge zu beachten. Bei einem Kalenderjahr gelten 50,00 € und bei 3 Monaten 400,00 € als Mindestbeträge. Wenngleich Frist und Antragsmodus für alle EU-Mitgliedstaaten gleich sind, ist zu beachten, dass regelmäßig von Land zu Land unterschiedliche steuerliche Bestimmungen hinsichtlich Art und Ausmaß der Vorsteuerrückerstattung vorliegen können. Beschränkungen betreffen dabei regelmäßig ua Verpflegungs- und Bewirtungsaufwendungen, Repräsentationskosten, PKW-Aufwendungen usw.

In der Praxis hat sich gezeigt, dass die ausländischen Behörden manchmal beglaubigte Übersetzungen von Rechnungen und Verträgen verlangen und deshalb immer die Höhe der zu erstattenden Summe im Auge behalten werden sollte. Schwierigkeiten können auch vereinzelt bei der rechtzeitigen (elektronischen) Zustellung von Ergänzungsersuchen bzw Bescheiden auftreten.

Das Wirtschaftliche Eigentümer Registergesetz (WiEReG) wurde Ende Juni im Nationalrat beschlossen und Anfang Juli im Bundesrat genehmigt. Mit dem Gesetz werden wesentliche Teile der 4. Geldwäsche-Richtlinie umgesetzt, welche mit dem Ziel der Verhinderung von Geldwäsche und Steuerhinterziehung unionsweit die verbindliche Einführung eines Registers der wirtschaftlichen Eigentümer vorsieht. In dem Register – die Registerbehörde ist beim BMF eingerichtet – sind die wirtschaftlichen Eigentümer von Gesellschaften (somit auch von komplexen Konzernstrukturen), anderen juristischen Personen und von bestimmten Trusts einzutragen. Als Ausgangsbasis dient das von der Statistik Austria betriebene Unternehmensregister, in dem bereits die Daten des Firmenbuchs, Vereinsregisters und des Ergänzungsregisters für sonstige Betroffene enthalten sind. Grundsätzlich ist jeder (österreichische) bzw relevante Rechtsträger selbst verpflichtet, die notwendigen Daten an die Registerbehörde zu melden. Es ist davon auszugehen, dass das (österreichische) Register rund 350.000 Rechtsträger enthalten wird – neben AGs und GmbHs zB auch Kommanditgesellschaften, Sparkassen, Vereine iSd Vereinsgesetzes, Privatstiftungen und vom Inland aus verwaltete Trusts. Die wichtigsten Punkte des WiEReG sind nachfolgend dargestellt.

Meldung

Der Definition im WiEReG folgend müssen die Rechtsträger selbst ihre(n) wirtschaftlichen Eigentümer feststellen und überprüfen. Die Meldung der Daten erfolgt elektronisch über das Unternehmensserviceportal (https://www.usp.gv.at/) und umfasst Vor- und Zuname, Wohnsitz, Geburtsdatum und -ort sowie Staatsangehörigkeit. Die Meldung kann auch durch Parteienvertreter wie Steuerberater, Rechtsanwälte usw vorgenommen werden. Die erstmalige Meldung hat bis spätestens 1. Juni 2018 zu erfolgen. Danach ist bei neuen Rechtsträgern binnen vier Wochen nach Eintragung in das entsprechende Stammregister (zB Firmenbuch) zu melden bzw ebenso innerhalb von vier Wochen nach Kenntnis einer Änderung des wirtschaftlichen Eigentümers. Um ihrer Sorgfaltspflicht gerecht zu werden, müssen die Rechtsträger zumindest jährlich prüfen, ob die an das Register gemeldeten wirtschaftlichen Eigentümer noch aktuell sind. Das WiEReG sieht auch Befreiungen von der Meldeverpflichtung vor. Unter bestimmten Voraussetzungen werden die bereits zB im Firmenbuch vorhandenen Informationen zur Bestimmung des wirtschaftlichen Eigentümers herangezogen und die Daten automationsunterstützt in das Register übernommen.

Wirtschaftlicher Eigentümer

Bei dem wirtschaftlichen Eigentümer iSd Registergesetzes handelt es sich um eine eigenständige Definition aus der 4. Geldwäscherichtlinie, die nicht mit dem Begriff des wirtschaftlichen Eigentümers im Steuerrecht übereinstimmen muss. Der wirtschaftliche Eigentümer kann immer nur eine natürliche Person sein, in deren Eigentum oder unter deren Kontrolle ein Rechtsträger letztlich steht. Bei Gesellschaften ist der wirtschaftliche Eigentümer typischerweise dadurch gekennzeichnet, dass er einen ausreichenden Anteil an Aktien oder eine ausreichende Beteiligung an der Gesellschaft hat, über ausreichende Stimmrechte verfügt oder Kontrolle auf die Geschäftsführung der Gesellschaft ausüben kann. Im Endeffekt können natürliche Personen direkt oder indirekt (Beteiligung über eine oder mehrere Ebenen an der Gesellschaft) wirtschaftliche Eigentümer sein.

Einsichtnahme

Einsicht in das Register haben neben bestimmten Behörden auch Berufsgruppen, welche besonderen Anforderungen hinsichtlich ihrer Sorgfaltspflichten zur Verhinderung von Geldwäscherei und Terrorismusfinanzierung gegenüber ihren Kunden unterliegen. Dies sind beispielsweise Banken und Versicherungen, Rechtsanwälte, Notare, Wirtschaftsprüfer, Steuerberater, Unternehmensberater, Versicherungsvermittler usw. Darüber hinaus kann jede weitere Person einen Antrag auf Einsicht stellen, wenn ein berechtigtes Interesse vorliegt.

Strafbestimmungen

Damit eine möglichst hohe Meldequote sichergestellt wird, sind neben Zwangsstrafen gem BAO hohe Strafbestimmungen bei Nichtmeldung vorgesehen. Unrichtige, unvollständige oder unterlassene Meldungen stellen Finanzvergehen dar und können bei Vorsatz eine Höchststrafe von bis zu 200.000,00 € nach sich ziehen (bei grober Fahrlässigkeit bis zu 100.000,00 €). Darüber hinaus werden Trusts, welche sich nicht in das Register eintragen lassen, dadurch gestraft, dass sie keine neuen Geschäftsbeziehungen begründen können und keine neuen Bankverbindungen eröffnen können. Dies deshalb, da der Geschäftspartner sich im Vorfeld nachweislich vergewissern muss, dass der Trust im Register eingetragen ist. Schließlich wird auch die vorsätzlich unbefugte Einsichtnahme in das Register mit einer Geldstrafe bis zu 10.000,00 € bestraft.

Die steuerliche Geltendmachung von Kosten für „Essen auf Rädern“ als außergewöhnliche Belastung sorgt nach wie vor für Kontroversen. Nachdem der VwGH bereits entschieden hat, dass die Kosten für „Essen auf Rädern“ grundsätzlich nicht zu einer außergewöhnlichen Belastung führen können – es sei nämlich nicht außergewöhnlich, in Gaststätten zu essen – kam das Bundesfinanzgericht, noch dazu am selben Tag (!), nunmehr zu zwei unterschiedlichen Ergebnissen.

Das BFG Feldkirch (GZ RV/1100719/2016 vom 25. April 2017) fällte eine für die Steuerpflichtigen positive Entscheidung. Im konkreten Fall wurde einem unheilbar kranken und alleinstehenden Mann ermöglicht, auch durch die regelmäßige Inanspruchnahme von „Essen auf Rädern“, weiterhin in seiner Wohnung zu leben. Außergewöhnlichkeit und Zwangsläufigkeit der Belastung sowie eine wesentliche Beeinträchtigung der wirtschaftlichen Leistungsfähigkeit waren gegeben und so kam das BFG zum Schluss, dass zwar nicht die Kosten für das Essen selbst, jedoch die Zustellkosten für „Essen auf Rädern“ als außergewöhnliche Belastung geltend gemacht werden können. Die Aufwendungen für die eigene Verpflegung sind typische Kosten für die Lebensführung und bereits durch die tarifliche Steuerfreistellung des pauschalen Existenzminimums steuerlich berücksichtigt.

Hingegen entschied das BFG Wien (GZ RV/7103409/2016 vom 25. April 2017) in einem ähnlich gelagerten Fall wieder anders bzw wie bereits der VwGH und verneinte auch die steuerliche Abzugsfähigkeit der Zustellkosten. Die Verpflegung mit „Essen auf Rädern“ sei demnach im vorliegenden Fall (einer 92-Jährigen) zwar durch die Krankheit und Behinderung bedingt als zwangsläufig anzusehen. Jedoch fehlt es mit dem Verweis auf die Einnahme von Mahlzeiten in Gaststätten an dem Merkmal der Außergewöhnlichkeit. Daran ändert auch nicht, dass im konkreten Fall die in einem Gasthaus zubereiteten Speisen nicht im Gasthaus sondern zuhause konsumiert wurden.

Die Uneinigkeit zwischen VwGH und BFG und sogar innerhalb des BFG führt zu Rechtsunsicherheit. Fest steht jedenfalls, dass die Verpflegungskomponente bei Mahlzeitdiensten wie „Essen auf Rädern“ keinesfalls als außergewöhnliche Belastung geltend gemacht werden kann.

Unter Berücksichtigung der Aufwertungszahl von 1,029 betragen die Sozialversicherungswerte für 2018 voraussichtlich (in €):

Die Veröffentlichung im Bundesgesetzblatt bleibt abzuwarten.