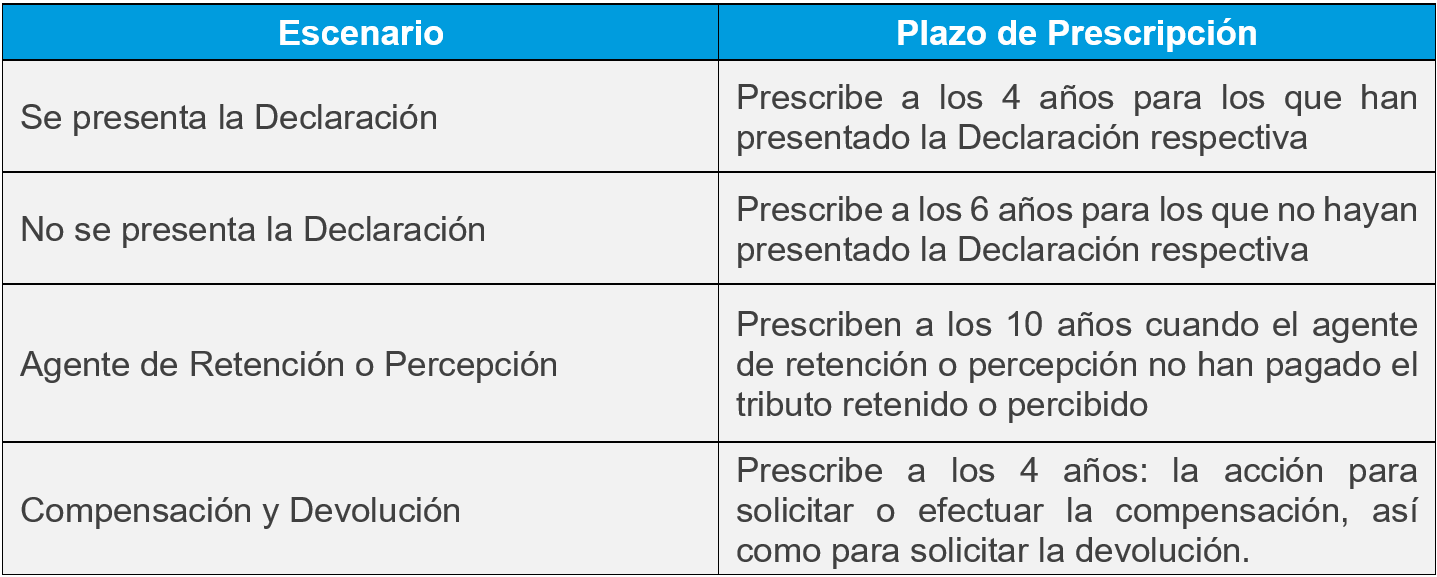

Se entiende como Prescripción Tributaria a la extinción del derecho de acción por el transcurso del tiempo. La prescripción extingue la acción de determinar la obligación tributaria, exigir el pago y aplicar sanciones. De acuerdo con el artículo 43 del Código Tributario los Plazos de Prescripción son los siguientes (Ver cuadro):

EJEMPLO (Prescripción cuando se presenta la declaración jurada)

Declaración naturaleza anual:

La declaración Jurada Anual del ejercicio 2018 venció entre marzo y abril del año 2019 y el cómputo de la prescripción será: *

- Primer año de prescripción: 01-01-2020 al 01-01-2021

- Segundo año de prescripción: 01-01-2021 al 01-01-2022

- Tercero año de prescripción: 01-01-2022 al 01-01-2023

- Cuarto año de prescripción: 01-01-2023 al 01-01-2024

Declaración naturaleza mensual:

La declaración jurada mensual del IGV del periodo de diciembre 2018 venció en enero 2019 y el cómputo de la prescripción será: **

- Primer año de prescripción: 01-01-2020 al 01-01-2021

- Segundo año de prescripción: 01-01-2021 al 01-01-2022

- Tercero año de prescripción: 01-01-2022 al 01-01-2023

- Cuarto año de prescripción: 01-01-2023 al 01-01-2024

IMPORTANTE

- Mediante Casación N° 11138-2020 Lima (caso de pérdidas arrastrables), se menciona que no es jurídicamente posible solicitar información de un periodo ya prescrito, a fin de efectuar la correcta determinación de un período no prescrito

- Cabe recordar que según el numeral 7 del artículo 87 del Código Tributario se menciona que los contribuyentes se encuentran obligados a conservar sus libros y registros contables y los documentos antecedentes que lo soportan, mientras el tributo no este prescrito.

* Artículo 44 numeral 1

* Artículo 22 numeral 2