- Unternehmensrechtliche Berechnung von Abfertigungs- und Jubiläumsgeldrückstellungen mit einem „Nettozinssatz“ weiterhin zulässig

- BMF-Information zur antragslosen Arbeitnehmerveranlagung

- Umsatzsteuer bei Menüpreisen

- Meldepflicht bestimmter Vorjahreszahlungen bis 28.2.2017

Download: newsletter_februar_2017.pdf

In einer früheren Information haben wir darüber berichtet, dass eine finanzmathematische Berechnung der Verpflichtungen für Abfertigungen und Jubiläumsgelder auch nach dem RÄG 2014 weiterhin als zulässig erachtet wird. Diese wichtige Vereinfachung wurde nun durch eine Stellungnahme des Fachsenats für Unternehmensrecht und Revision der Kammer der Wirtschaftstreuhänder ergänzt, wonach bei der Ableitung des Zinssatzes unter bestimmten Voraussetzungen die in der Praxis bei Software-Personalverrechnungsprogrammen oftmals vorgesehene „Nettozinssatzmethode“ weiter herangezogen werden kann. Bei der Nettozinssatzmethode wird vom Nominalzins ein Abschlag für Bezugserhöhungen direkt beim Zinssatz vorgenommen. Diese Vorgehensweise steht grundsätzlich im Widerspruch zu dem in der AFRAC-Stellungnahme 27 enthaltenen Konzept der Ermittlung der Rückstellungen: Dieses Konzept erfordert im ersten Schritt die Ermittlung des Wertes der künftigen Leistung (Erfüllungsbetrag = erwartete Auszahlung auf Basis des zum Auszahlungszeitpunktes relevanten Gehaltes). Im zweiten Schritt erfolgt die Verteilung des Erfüllungsbetrages über die Dienstzeit nach einer gemäß AFRAC 27 zulässigen Methode (Teilwertverfahren oder Verfahren der laufenden Einmalprämien) und unter Anwendung des nach AFRAC 27 ermittelten Zinssatzes (Stichtags- oder Durchschnittszinssatz).

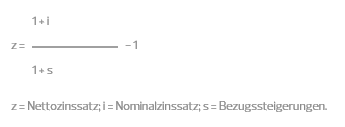

Sofern der Nettozinssatz ordnungsgemäß aus dem Nominalzinssatz und den erwarteten Bezugssteigerungen abgeleitet wird, hält der Fachsenat für Unternehmensrecht diese vereinfachte Berechnung dennoch für zulässig. Zu beachten ist dabei, dass sich der Nettozinssatz nicht einfach durch Subtraktion von Nominalzinssatz und Bezugssteigerungen ergibt, sondern nach folgender Formel zu berechnen ist:

Bei einem unterstellten Nominalzinssatz von 4% und Bezugssteigerungen von 2% ergibt sich somit ein Nettozinssatz von rund 1,96%. Dieser Zinssatz ist dann im Berechnungsprogramm einzutragen.z = Nettozinssatz; i = Nominalzinssatz; s = Bezugssteigerungen.

Die antragslose Arbeitnehmerveranlagung betrifft nur solche Konstellationen, die zu einer Steuergutschrift führen und wenn überdies die Möglichkeit besteht, von sich aus eine Arbeitnehmerveranlagung durchzuführen und dadurch Werbungskosten geltend zu machen, welche vom Finanzamt bisher nicht automatisch berücksichtigt werden konnten.

Sinn und Zweck der antragslosen Arbeitnehmerveranlagung, welche im Rahmen des Steuerreformgesetzes 2015/2016 eingeführt wurde, ist eine automatische Veranlagung (von Amts wegen) jener Arbeitnehmer, welche nach Datenlage des Finanzamts (insbesondere aus Lohnzetteln) aus einer Arbeitnehmerveranlagung Anspruch auf eine Steuergutschrift hätten. Dies ist, lohnsteuerpflichtige Einkünfte vorausgesetzt, regelmäßig dann der Fall, wenn man nicht ganzjährig beschäftigt war oder unterschiedlich hohe Bezüge hatte und folglich zu viel Lohnsteuer bezahlt hat. Ein weiterer Anwendungsbereich der antragslosen Arbeitnehmerveranlagung ergibt sich bei Anspruch auf Rückerstattung von Sozialversicherungsbeiträgen („Negativsteuer“). Umgekehrt bringt die antragslose Arbeitnehmerveranlagung keine Vereinfachung, sofern in dem entsprechenden Jahr Werbungskosten angefallen sind oder Kosten als außergewöhnliche Belastung geltend gemacht werden sollen. Solche Abzugsposten müssen im Rahmen einer Arbeitnehmerveranlagung (Formular L 1) angegeben werden, da sie ja dem Finanzamt nicht automatisch bekannt sein können. Ebenso wird es aufwendiger, wenn neben lohnsteuerpflichtigen Einkünften noch andere steuerpflichtige Einkünfte wie zB aus Vermietung und Verpachtung oder aus selbständiger Arbeit erzielt wurden. In solchen Situationen muss eine Einkommensteuererklärung (Formular E 1) abgegeben werden – die antragslose Arbeitnehmerveranlagung würde zu einem unrichtigen Ergebnis führen.

Grundsätzlich ist für die Abgabe einer Arbeitnehmerveranlagung bis zu 5 Jahre nach Ablauf des jeweiligen Jahres möglich. Die antragslose und somit automatische Arbeitnehmerveranlagung soll zu schnelleren Steuergutschriften führen und wird daher vom Finanzamt erstmals auf jene Fälle angewendet, bei denen anzunehmen ist, dass die Steuergutschrift auch tatsächlich in der vorausberechneten Höhe anfällt. Dies liegt dann vor, wenn der Vergleich zwischen der auf Grundlage der Lohnzettel ermittelten Einkommensteuer und der einbehaltenen Lohnsteuer des entsprechenden Jahres eine Gutschrift zeigt. Folglich werden jene Steuerpflichtige nicht ausgewählt, die in den beiden Vorjahren Werbungskosten oder außergewöhnliche Belastungen geltend gemacht haben bzw noch weitere Einkünfte erklärt haben. Sofern bis zum 31.12.2018 noch immer keine Steuerveranlagung für 2016 erfolgt ist, wird laut BMF-Info das Finanzamt im Falle einer Steuergutschrift jedenfalls eine antragslose Arbeitnehmerveranlagung für 2016 durchführen.

Kommt die antragslose Arbeitnehmerveranlagung zum ersten Mal in Betracht, wird der BMF-Info folgend das Finanzamt den Steuerpflichtigen vor Bescheiderlassung schriftlich verständigen, um auch die richtige Kontonummer zwecks Überweisung der Gutschrift sicherzustellen. Die aus der antragslosen Arbeitnehmerveranlagung resultierende Gutschrift wird freilich nur nach Verrechnung mit einem allfälligen Steuerrückstand überwiesen. Sollte man mit der Gutschrift aus der antragslosen Arbeitnehmerveranlagung nicht einverstanden sein, da etwa Werbungskosten oder außergewöhnliche Belastungen noch nicht berücksichtigt wurden, muss nur eine Steuererklärung (Formular L 1 oder E 1) abgegeben werden. Das Finanzamt hebt dann den Bescheid aus der antragslosen Arbeitnehmerveranlagung auf und erlässt einen Bescheid, basierend auf den tatsächlichen Gegebenheiten. Vergleichbares gilt, wenn zB erstmals auch andere Einkünfte als nichtselbständige Einkünfte erzielt wurden und der Steuerbescheid aus der antragslosen Arbeitnehmerveranlagung somit nicht korrekt ist – es muss sodann eine Einkommensteuererklärung abgegeben werden.

Da zwar Speisen dem begünstigten Umsatzsteuersatz von 10% unterliegen, Getränke jedoch mit 20% USt zu belasten sind, stellt sich bei Menüs schon seit jeher die Frage, wie der Pauschalpreis (für Speisen und Getränke) aufzuteilen und dem jeweils anzuwendenden Steuersatz zu unterwerfen ist. Der VwGH hatte sich unlängst (GZ Ro 2014/15/0039 vom 20.12.2016) mit einem Fall auseinanderzusetzen, in dem ein Fast-Food-Restaurant die Aufteilung des Gesamtpreises für ein Menü anhand der sogenannten Kostenmethode vornahm. Konkret wurden die Menüpreise auf Basis eines einheitlichen Aufschlags auf die Kosten der Speisenkomponente einerseits und die Kosten der Getränkekomponente andererseits, kalkuliert.

Der VwGH führte mit Verweis auf frühere Rechtsprechung wiederholt aus, dass der Aufteilung des Pauschalentgelts im Verhältnis der Einzelverkaufspreise (dies entspricht der linearen Kürzung) der Vorzug zu geben ist, da diese bereits feststehen und keine eigene Kalkulation erfordern. Dies entspricht auch der Ansicht des deutschen Bundesfinanzhofs (BFH), der zufolge die Aufteilung eines Gesamtkaufpreises bei sogenannten „Spar-Menüs“ nach der „einfachstmöglichen“ Aufteilungsmethode zu erfolgen habe. Nach Ansicht des VwGH und entgegen der Meinung des Bundesfinanzgerichts widerspricht dies auch nicht der EuGH-Rechtsprechung. Der EuGH (Rs C-291/03, My Travel plc. vom 6. Oktober 2005) gibt nämlich ebenso der Methode der linearen Aufteilung schon deshalb den Vorzug, weil diese aus sich heraus einfacher als die auf die tatsächlichen Kosten gestützte Methode ist.

Zwar ist ein Abweichen von dieser Methode möglich – etwa, wenn der Marktwert als Bemessungsgrundlage für die USt nicht sachgerecht ist, weil er höher als der Kaufpreis (Gegenleistung) für das Menü wäre. Im konkreten Fall war jedoch kein Grund für eine solche Ausnahme gegeben.

Schließlich spricht auch für die Aufteilung im Verhältnis der Einzelverkaufspreise, dass dem Kunden als umsatzsteuerlichen Endverbraucher bereits bei Abschluss des Geschäfts bekannt sein muss, in welcher Höhe Mehrwertsteuer anfällt. Durch Kenntnis der Einzelverkaufspreise der Bestandteile des Pauschalangebots („Spar-Menüs“) ist dies möglich. Anders verhält es sich jedoch bei der „Kostenmethode“, da der Besucher eines Fast-Food-Restaurants in der Regel vorweg keine näheren Kenntnisse über die dem Unternehmen angefallenen Kosten hat.

Bis spätestens Ende Februar 2017 müssen bestimmte Zahlungen, welche im Jahr 2016 getätigt wurden, elektronisch gemeldet werden. Dies betrifft etwa Zahlungen an natürliche Personen außerhalb eines Dienstverhältnisses, wenn diese Personen beispielsweise als Aufsichtsrat, Stiftungsvorstand, selbständiger Vortragender, Versicherungsvertreter usw tätig waren. Eine solche Meldung gem § 109a EStG – analog zu einem Lohnzettel bei Angestellten - muss Name, Anschrift sowie Versicherungsnummer bzw Steuernummer des Empfängers enthalten und kann über Statistik Austria oder über http://www.elda.at/ vorgenommen werden. Auf eine Meldung kann unter gewissen Betragsgrenzen verzichtet werden.

Bestimmte ins Ausland getätigte Zahlungen im Jahr 2016 sind ebenso elektronisch zu melden (gem § 109b EStG). Es handelt sich dabei grundsätzlich um Zahlungen für in Österreich ausgeübte selbständige Arbeit iSd § 22 EStG, außerdem um Zahlungen für bestimmte Vermittlungsleistungen sowie bei kaufmännischer und technischer Beratung im Inland. Sinn und Zweck dieser Regelung ist die steuerliche Erfassung von Zahlungen, wobei es irrelevant ist, ob die Zahlung an beschränkt oder unbeschränkt Steuerpflichtige erfolgte oder sogar durch ein DBA freigestellt wurde. Aus weiteren Grenzen und Besonderheiten der Mitteilungspflicht von Auslandszahlungen (zB besteht keine Mitteilungspflicht für Zahlungen von unter 100.000,00 € an einen ausländischen Leistungserbringer) ist hervorzuheben, dass bei vorsätzlich unterlassener Meldung eine Finanzordnungswidrigkeit vorliegt, die bis zu einer Geldstrafe iHv 20.000,00 € führen kann.