À retenir

Afin de pouvoir atteindre l’objectif du Green Deal européen (réduction des émissions nettes de Gaz à Effet de Serre dans l'UE d'au moins 55 % d'ici 2030 par rapport aux niveaux de 1990 et neutralité carbone en 2050), la Commission Européenne a adopté une série de réglementations ambitieuses, telles que la directive CSRD, le règlement SFDR et le règlement Taxonomie verte. Elles visent à embarquer les entreprises et le secteur financier dans cette transition, avec l’objectif de réorienter les flux de capitaux vers les activités durables.

Le secteur financier joue clairement un rôle clef dans la mise en œuvre de cette stratégie : c’est ce qui a conduit, depuis les années 2010, au développement d’un nouvel instrument financier de dette obligataire : les obligations vertes (ou « green bonds »). Au fil des années, ce type de financement s’est diversifié pour prendre la forme de prêts (« green loans ») ou pour intégrer des objectifs sociaux (social bonds), de transition (transition bonds) ou bien d’amélioration de la performance RSE de l’émetteur (sustainability-linked bonds, ou SLB).

En 2022, l’émission primaire (nouvelles émissions) de GSS+ (pour Green, Social, Sustainable et autres) a atteint près de 863,4 Milliards de Dollars1, en recul par rapport à 2021 (-20%), du fait du contexte politico-économique qui a fortement impacté le marché global des obligations (guerre en Ukraine et remontée des taux). Il devrait connaître un rebond en 2023 selon la plupart des analystes (soutien des gouvernements pour une industrie décarbonée avec l’Inflation Reduction Act aux Etats-Unis et le Green Deal Industrial Plan européen).

Nous abordons dans cet article les enjeux pour une entreprise à recourir à des obligations vertes ou à des SLB, à l’aune des nouvelles obligations réglementaires qui les encadrent. Cet article s’adresse aussi bien aux entreprises à la recherche de moyens de financements innovants qui leur permettent d’améliorer leur démarche RSE, qu’aux acteurs du secteur financier souhaitant comprendre les enjeux des Green Bonds et des Sustainability-linked Bonds.

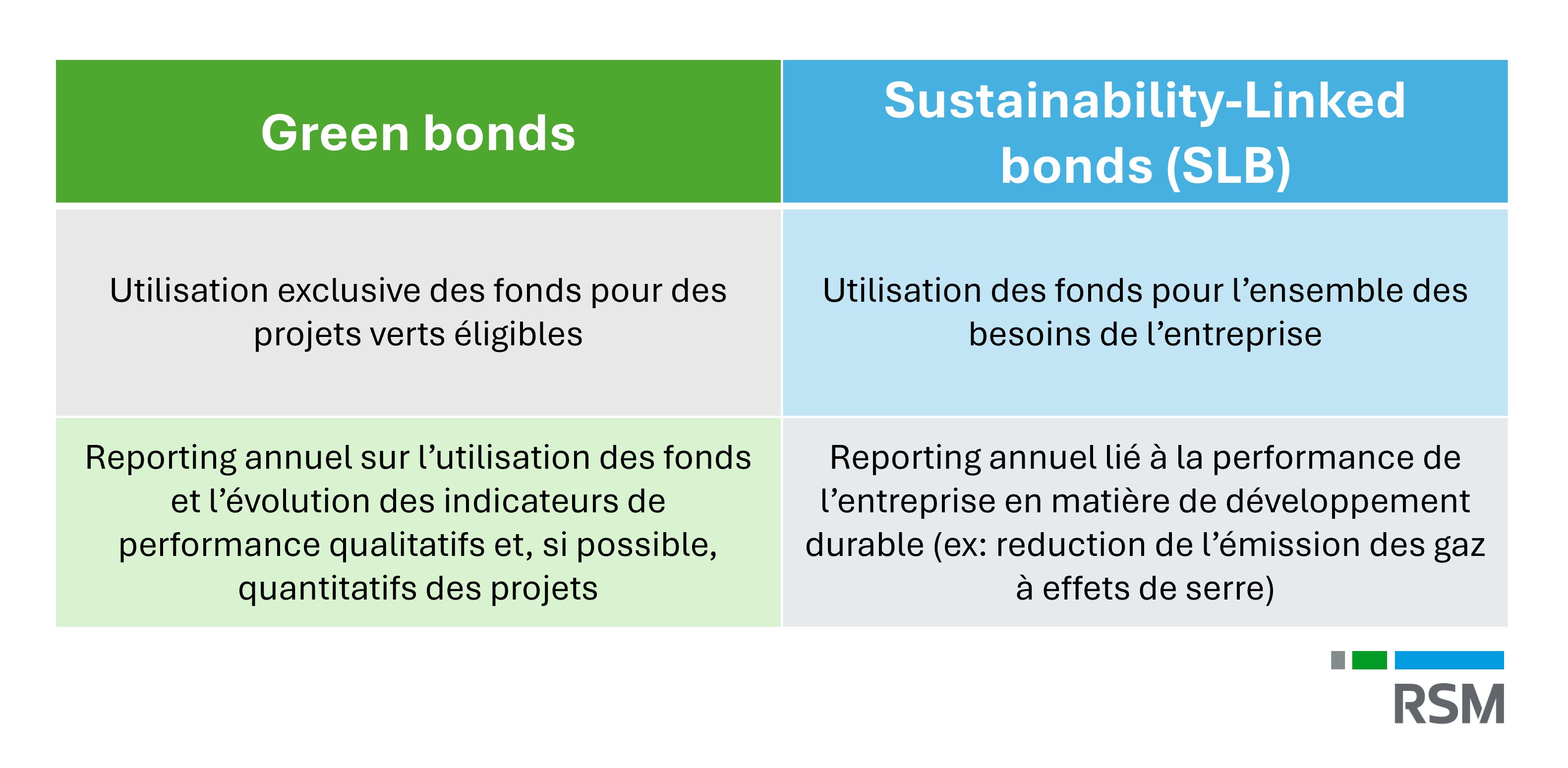

Green Bond et Sustainability-Linked Bond : Quelles différences ?

Même si les niveaux de maturité RSE et les pratiques sont hétérogènes selon les émetteurs, les obligations vertes se caractérisent communément par quatre principes essentiels :

- Utilisation exclusive des fonds pour des projets verts éligibles,

- Processus de sélection et d’évaluation des projets,

- Gestion des fonds pour assurer un fléchage adéquat,

- Reporting annuel sur l’utilisation des fonds et l’évolution des indicateurs de performance qualitatifs et, si possible, quantitatifs des projets

Dans une optique de transparence, les émetteurs peuvent rédiger un cadre d’émission (framework) qui devra être validé par une Second Party Opinion (SPO). Elles sont généralement délivrées par les agences de notation extra financière (Moody’s ESG, Sustainalitycs, ISS, etc.) qui jugent de l’alignement du framework avec les différents référentiels existants, ainsi que de la qualité des éléments présentés. Les principaux référentiels de marché sont les Green Bond Principles (GBP) et la Climate Bond Iniative (CBI), la CBI apparaissant comme plus cadrée avec des méthodologies de mesure d’impact définies par type de projet et l’obligation de faire vérifier le rapport d’impact par un OTI certifié par la CBI.

Les Sustainability-Linked Bonds (SLB) sont des emprunts obligataires dont le taux d’intérêt varie (à la hausse ou à la baisse) selon l’atteinte d’objectifs (les Sustainable Performance Target, ou SPT) de performance sociale ou environnementale (décarbonation, gestion des déchets et utilisation durable de la ressource en eau, santé et sécurité, égalité homme-femme, formation des employés, etc.). Les objectifs fixés doivent être ambitieux et précis et ils doivent être mesurés à moyen et long terme, sous forme d’Indicateurs Clefs de Performance (ICP). Contrairement aux Green Bonds, les fonds levés par le biais de SLB peuvent être utilisés pour les besoins généraux de l’entreprise (besoin en fonds de roulement, investissements, etc.). Les SLB visent ainsi à accompagner la transition écologique et climatique des entreprises, notamment en obligeant l’émetteur à se questionner sur les impacts positifs ou négatifs de son business model et de les intégrer en objectifs chiffrés dans une stratégie RSE.

Au-delà de cette différence dans l’utilisation des fonds, les deux types de financements doivent évidemment s’intégrer dans une volonté d’améliorer la performance et stratégie RSE de l’entreprise. Cela est particulièrement vrai dans le cas des SLB qui devraient s’inscrire dans une stratégie RSE et de durabilité déjà bien établie et plus spécifiquement dans une démarche de transition du modèle économique, afin d’éviter le risque le greenwashing. Ce type de financement a également l’avantage de concerner toutes les parties prenantes de l’entreprise (salariés, fournisseurs, clients, banques…) dans la mesure où les ICP et SPT doivent être calibrés en consultation avec celles-ci. A cela, nous ajouterons que les SLB permettent de renforcer la crédibilité de la stratégie RSE en liant celle-ci au coût du financement.

En revanche, la structuration des SLB exige beaucoup plus d’efforts, car ils invitent à une profonde réflexion autour du modèle économique de l’entreprise, que l’on ne retrouve pas nécessairement avec les Green Bonds.

Nous notons également la difficulté à définir le caractère ambitieux des ICP et SPT qui doivent être démontrés comme étant « beyond business as usual », c’est-à-dire qu’ils doivent dépasser la performance passée et future de l’émetteur et de celle des entreprises du même secteur d’activité. Ces éléments devront ainsi permettre de démontrer que l’entreprise réalise un surplus d’effort et une transition vers un modèle économique plus durable. De plus, il est recommandé de faire vérifier le calibrage des ICP et SPT ainsi que leur niveau d’ambition par un certificateur externe (tel que la SBTi pour les émissions de GES), afin de limiter encore le risque de s’exposer aux critiques de greenwashing. Pour toutes ces raisons, les SLB sont largement émises par les grandes entreprises cotées qui sont habituées à publier des informations extra-financières et qui possèdent la compétence et expertise RSE en interne afin de pouvoir mener ces réflexions.

Les Green Bonds apparaissent comme moins complexes à structurer, notamment dans le cadre de grands plans d’investissement dans des projets d’énergies renouvelables et d’efficience énergétique des bâtiments (construction de bâtiments neufs ou rénovation), ainsi que des actifs liés à la gestion de l’eau et des déchets. Toutefois, les critiques envers ce type de financement se concentrent sur la difficulté à donner une définition et un critère d’éligibilité des projets « verts », ainsi que sur la possibilité pour des émetteurs appartenant à des secteurs d’activités controversés d’avoir recours aux obligations vertes (comme par exemple le financement de l’expansion de l’aéroport de Hong Kong en 2022). Enfin, ces produits se développent dans un cadre non régulé et ne font l’objet pour l’instant que de standards de marché (l’ICMA définit les Green Bond Principles, par exemple).

Une réduction du coût de financement à relativiser

Le principal avantage de ces financements souvent mis en avant repose sur le taux d’intérêt moins élevé que d’autres produits financiers classiques. Cet écart, le greenium2, reste habituellement peu significatif : il serait à relativiser puisqu’on parle d’une réduction du taux d’intérêt de l’ordre de 10 à 30 bps, même si elle dépend de beaucoup de facteurs et n’est jamais uniforme sur les marchés. En effet, cette baisse est compensée par les coûts supplémentaires liés à la structuration des ICP, du framework, de la revue par un Second Party Opinion le cas échéant, ainsi que par les OTI attestant de l’évolution des ICP.

Le coût moindre du financement ne devrait donc pas être le moteur principal de motivation, le futur émetteur devra avant tout vouloir :

- Renforcer la maturité et la crédibilité de sa stratégie RSE/ESG en la liant avec le financement de l’entreprise,

- Renforcer le dialogue avec ses parties prenantes en les impliquant dans la construction des ICP,

- Diversifier et attirer de nouveaux investisseurs, renforcer la relation avec sa banque.

Une évolution du cadre réglementaire de l’information extra-financière qui contribue à structurer le marché des obligations durables

A l’avenir, l’évolution de la réglementation extra-financière devrait favoriser le développement des Green Bonds et SLB. En particulier, l’entrée en application à partir de l’exercice 2023 de la Corporate Sustainability Reporting Directive (CSRD), qui verra le nombre d’entreprises assujetties à l’obligation de publication de données extra financières augmenter de 11 000 à 50 000 et viendra également renforcer les exigences actuelles, avec des informations plus précises et complètes sur les thèmes ESG, sur la base d’une approche de double matérialité. Les entreprises nouvellement soumises à la réglementation, en particulier les entreprises de taille intermédiaire, pourront donc capitaliser sur ces informations étoffées et standardisées, pour les réutiliser, ainsi que l’analyse du modèle économique et des plans de transition, pour construire les ICP et SPT des SLB. La mise en place de la CSRD pourrait donc répondre en partie aux contraintes actuelles de structuration des Green Bonds et SLB qui tournent principalement autour de l’accès et la production de données ESG fiables et comparables.

La Taxonomie verte européenne doit également permettre de limiter le risque de greenwashing en définissant les activités durables à partir des critères de contribution substantielle à au moins un des six objectifs environnementaux (critères d’impact positif permettant d’évaluer les bénéfices environnementaux), de non-préjudice aux autres objectifs et de garanties minimales sociales démontrant la prise en compte des possibles externalités négatives. C’est d’ailleurs sur cette base que l’Union Européenne souhaite avancer après l’accord préliminaire entre le Conseil et le Parlement3 pour mettre en place une régulation spécifique aux obligations vertes, le EU Green Bond Standard (EU GBS). Ce standard, en cours de révision par la Commission Européenne, intègre l’obligation d’alignement des projets avec la Taxonomie verte, tout en laissant une marge de flexibilité de 15 %. La Taxonomie verte soutiendra par conséquent le développement du marché des Green Bonds, à la fois pour les émetteurs et pour les investisseurs, en démontrant que l’utilisation des fonds est dirigée vers des projets alignés.

Enfin, les précisions apportées en 2022 au règlement « Disclosure » (Sustainable Finance Disclosure Regulation, ou SFDR) par les superviseurs incitent également les investisseurs à aligner leurs investissements avec la Taxonomie verte. Les obligations vertes, dont les projets financés sont alignés à la Taxonomie verte, tel que le prévoit le EU GBS, auront donc un plus grand intérêt aux yeux des investisseurs désireux de mettre en place des fonds Article 9.

1Climate Bond Initiative : https://www.climatebonds.net/2023/01/2022-market-snapshot-and-5-big-directions-sustainable-finance-2023

2 Définition de Greenium : https://www.vernimmen.net/Pratiquer/Glossaire/definition/Greenium.html

3 Conseil de l'Union Européenne, "Finance durable: accord provisoire sur les obligations vertes européennes", communiqué de presse du 28 février 2023 : https://www.consilium.europa.eu/fr/press/press-releases/2023/02/28/sustainable-finance-provisional-agreement-reached-on-european-green-bonds/

Les experts RSM, spécialistes du secteur de la finance durable, vous accompagnent dans tous vos projets de mise en place de la CSRD et de la Taxonomie verte. Nous accompagnons les émetteurs dans l'anticipation des évolutions réglementaires européennes pour préserver leur accès au marché des obligations vertes et Sustainability-Linked Bonds. Nous intervenons également dans la structuration des obligations vertes ou SLB, en valorisant la stratégie RSE de l’entreprise auprès des investisseurs. Enfin, RSM est accrédité Organisme Tiers Indépendant (OTI) par le COFRAC et peut procéder à la vérification de la DPEF. En savoir plus.

Découvrir l'offre de services RSE & Finances durables