Wat is Transfer Pricing?

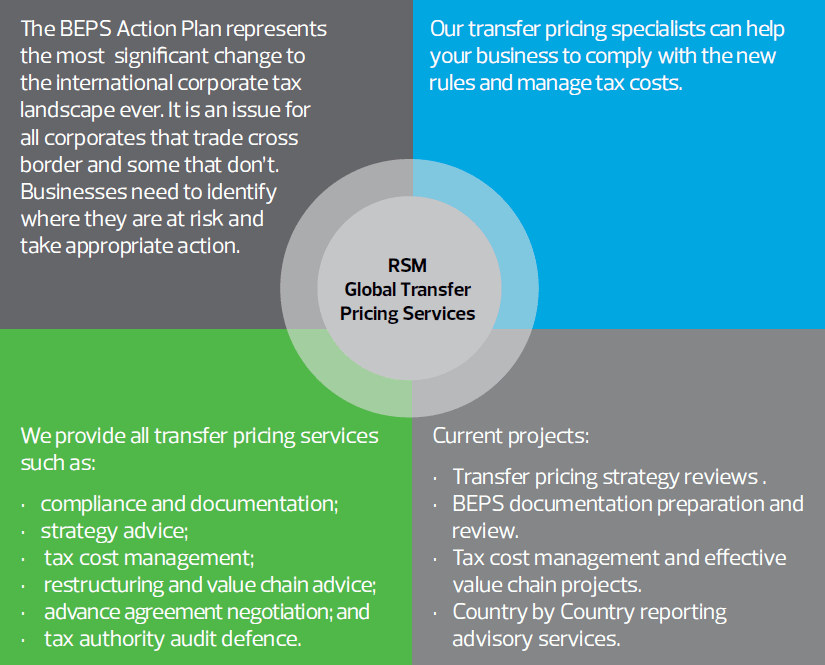

Transfer pricing gaat over de prijsbepaling van transacties van verbonden partijen. De OESO heeft verrekenprijzen onderzocht als onderdeel van haar Base Erosion and Profit Shifting (BEPS) project. De OESO heeft besloten om het zakelijkheidsbeginsel te behouden, wat betekent dat verbonden partijen met elkaar moeten handelen alsof ze niet verbonden zijn. Maar het zakelijkheidsbeginsel moet harder werken om ervoor te zorgen dat winsten in lijn zijn met de waarde die wordt gecreëerd door onderliggende economische activiteiten.

Het evalueren van Transfer Pricing kan mogelijkheden bieden om de manier waarop winsten ontstaan in verschillende entiteiten te herzien. Soms zal een juiste aanpak resulteren in belastingbesparingen. Robuuste verrekenprijzen gaan niet alleen over risicobeheer en naleving. Landen over de hele wereld nemen de OESO-beginselen voor verrekenprijzen op in hun nationale wetgeving.

Landen over de hele wereld nemen de OESO-beginselen voor verrekenprijzen op in hun nationale wetgeving. De post-BEPS OESO-richtlijnen moeten worden beschouwd als de vereiste aanpak. De basisregel, het zakelijkheidsbeginsel, is niet nieuw, maar moet op een BEPS-conforme manier worden toegepast:

Documentatieregels zijn nu meer normatief. Er wordt wereldwijde coherentie verwacht; het is niet langer voldoende om alleen rekening te houden met de impact in het ene land en niet in andere.Openbaarmaking van internationale belastinginformatie is het onderwerp van voortdurende discussie.Reputatieschade is een punt van zorg voor veel bedrijven.

Waarom dit belangrijk is voor jou?

Moet jouw bedrijf zich zorgen maken over Tranfer Pricing?

De basis:

- Elk bedrijf met overzeese activiteiten, bijv. buitenlands hoofdkantoor, buitenlandse dochteronderneming, buitenlands filiaal, moet nadenken over verrekenprijzen.

- Er moet een element van gemeenschappelijke zeggenschap zijn. Zeggenschap wordt verschillend gedefinieerd afhankelijk van het gebied.

- Verrekenprijzen kunnen van invloed zijn op zowel binnenlandse als grensoverschrijdende transacties.

- Zowel kleine als middelgrote en grote belastingplichtigen kunnen onder de regels vallen.

Typische transacties om naar te kijken:

- Verkoop en aankoop van grondstoffen of goederen aan en van een verbonden partij.

- Managementvergoedingen en hoofdkantoorkosten (of het ontbreken daarvan).

- Royalty's en licentievergoedingen (of het ontbreken daarvan).

- Leningen aan of van verbonden partijen en rentelasten (of het ontbreken daarvan).

- Bedrijfsherstructureringen of wijzigingen in de manier waarop zaken worden gedaan.