Mit der Individualbesteuerung soll ein Konzept erarbeitet werden, mit dem eine zivilstandsunabhängige Besteuerung erreicht werden soll. Insbesondere verheiratete Personen, die aufgrund des bestehenden Steuersystems mit einer höheren Steuer belastet werden als unverheiratete Konkubinatspaare (sog. Heiratsstrafe) sollen entlastet werden.

Zeitlicher Ablauf

Am 30. August 2023 hat der Bundesrat die grundlegenden Prinzipien für die Einführung der Individualbesteuerung festgelegt. Er wird bis im März 2024 die Botschaft zum Bundesgesetz über die Individualbesteuerung zuhanden des Parlaments erarbeiten. Die Botschaft soll als Gegenvorschlag zur Volksinitiative «Für eine zivilstandsunabhängige Individualbesteuerung (Steuergerechtigkeits-Initiative)» gelten.

Aktuelle Besteuerung von Ehepaaren: Zusammenrechnung

Gemäss heutiger Gesetzgebung und -praxis werden die Einkünfte von Ehepaaren zusammengerechnet. Diese Faktorenaddition führt zu einem Progressionseffekt, der wiederum zu einer Mehrbelastung führt. Verheiratete Ehepaare zahlen damit mehr Steuern als unverheiratete Konkubinatspaare. Mit verschiedenen Massnahmen wurde bisher versucht, dieser «Heiratsstrafe» entgegenzuwirken:

- Verheiratetentarif: Spezialtarif für Ehegatten

- Zweiverdienerabzug: bei Erwerbstätigkeit beider Ehegatten

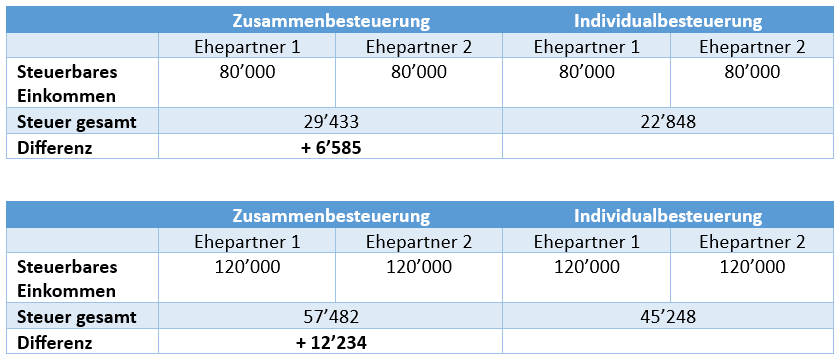

Trotz der obigen Massnahmen konnte die Ungleichbehandlung nicht behoben werden. Diese trifft verheirate Ehepaare mit gleichmässigen, hohen Einkommen am härtesten. Dies zeigen auch die im Folgenden vereinfachten Berechnungsbeispiele.

Die Berechnungsbeispiele sind für kinderlose Ehepaare mit zwei Einkommen aus unselbständiger Erwerbstätigkeit mit Wohnort in der Gemeinde Zürich für das Jahr 2023 (bitte beachten Sie, dass individuelle Steuersituationen variieren können).

Zweiverdienendenmodell

Künftige Besteuerung: Individualbesteuerung

Mittels Individualbesteuerung soll die steuerliche Bevorzugung einzelner Lebensformen abgeschafft und eine faire, zivilstandsunabhängige Form der Besteuerung geschaffen werden. Weiter werden mit ihr Anreize geschaffen, mit welchen sich eine bezahlte Erwerbstätigkeit für beide Ehegatten lohnt. Dadurch soll wiederum dem Fachkräftemangel entgegengewirkt und die Einnahmen bei den Sozialversicherungen erhöht werden. Die Individualbesteuerung ist damit mehr also nur eine Steuerreform, sondern birgt gesamtwirtschaftliches Potenzial und trägt zur Gleichstellung der Ehepartner bei.

Umgesetzt werden soll die Individualbesteuerung auf allen Ebenen (d.h. Bund, Kanton, Gemeinde) und zwar mit den folgenden Massnahmen:

- Getrennte Steuererklärungen: In Zukunft reichen Ehepaare ihre Steuererklärungen genauso ein wie Konkubinatspaare und Alleinstehende. Die Faktorenaddition entfällt. Die Aufteilung von Einkommen und Vermögen erfolgt in erster Linie nach den zivilrechtlichen Verhältnissen.

- Erhöhung des Kinderabzugs: Zur Entlastung von Familien sollen die Kinderabzüge erhöht werden. Auf Stufe Bund ist eine Erhöhung von CHF 6’600 Franken auf CHF 12’000 Franken pro Kind vorgesehen.

- Anpassungen Steuertarife: Die Steuersätze für niedrige und mittlere Einkommen werden gesenkt, während sie für sehr hohe Einkommen leicht erhöht werden. Dies macht den Steuertarif progressiver.

Kritik

Obwohl die Initiative als auch der Bund eine zivilstands- und lebensformunabhängige Besteuerung erzielen sollen, scheint dies nicht zu gelingen. Es besteht die Gefahr, dass Ehepaare mit klassischer Rollenverteilung (nur eine Person ist erwerbstätig) durch die Individualbesteuerung eine Mehrbelastung erfahren. Auch Alleinstehende werden nicht gleichberechtigt. War zu Anfang noch ein «Haushaltsabzug» für Alleinstehende zum Ausgleich der höheren Haushaltskosten angedacht, scheint dieser vom Bundesrat mittlerweile gestrichen worden zu sein.

Die untenstehenden vereinfachten Berechnungsbeispiele zeigen die Mehrbelastung von Ehepaaren mit klassischer Rollenverteilung.

Die Berechnungsbeispiele sind für kinderlose Ehepaare mit einem Einkommen aus unselbständiger Erwerbstätigkeit mit Wohnort in der Gemeinde Zürich für das Jahr 2023 (bitte beachten Sie, dass individuelle Steuersituationen variieren können).

Alleinverdienendenmodell

Unsere Empfehlungen

Ob die Individualbesteuerung für Sie einen Vor- oder Nachteil bedeutet, lässt sich mittels Vergleichsrechnungen ermitteln. Gerne führen wir diese für Sie aus und unterstützen Sie bei sämtlichen steuerlichen Angelegenheiten, die im Zuge der Umsetzung Ihrer Familienplanung anfallen.