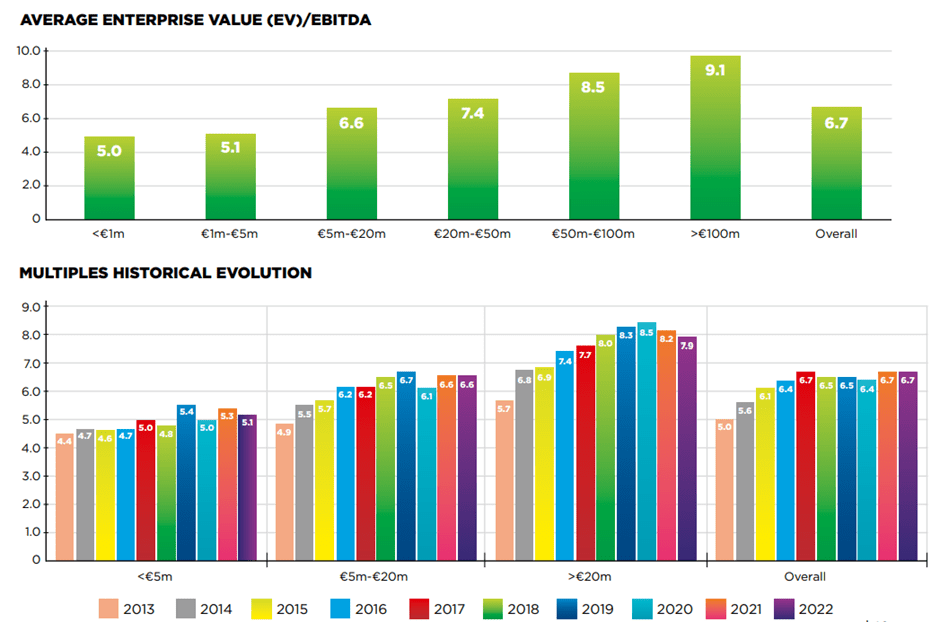

Vous trouverez ci-dessous un aperçu des multiples basés sur la valeur d'entreprise par rapport à l'EBITDA :

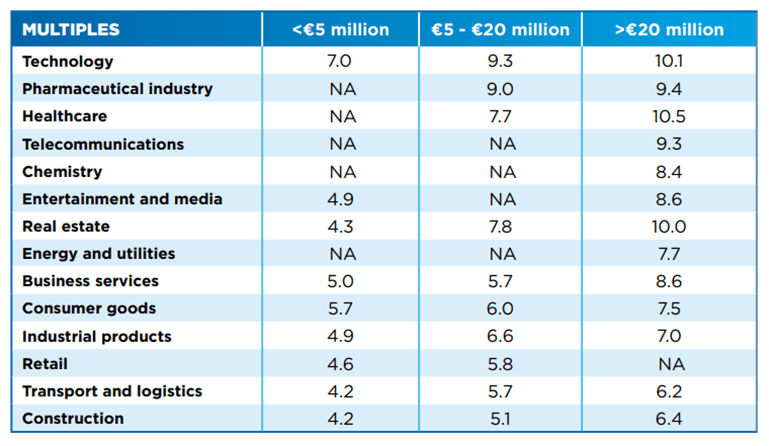

Les multiples sont étroitement liés au secteur et à la taille de l'opération.

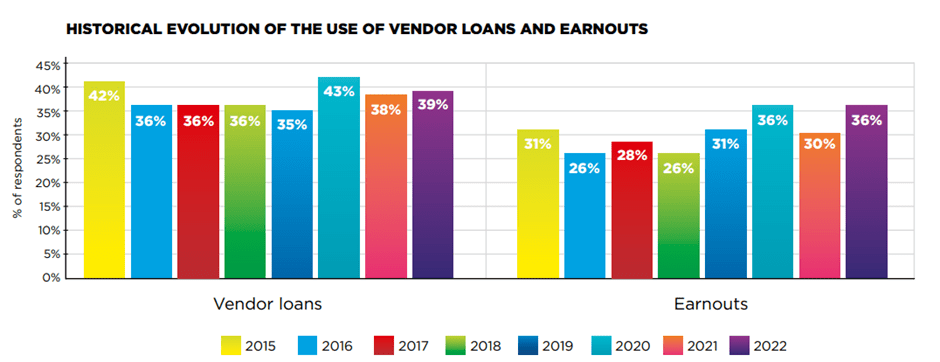

Dans près de 40 % des transactions, la partie vendeuse se voit demander un prêt (vendor loan). Dans 36 % des cas, un « earnout » sont accordés, c'est-à-dire qu'une partie du prix d'acquisition est payée après la réalisation d'objectifs futurs. Cela représente une augmentation de 20 % par rapport à l'année précédente.

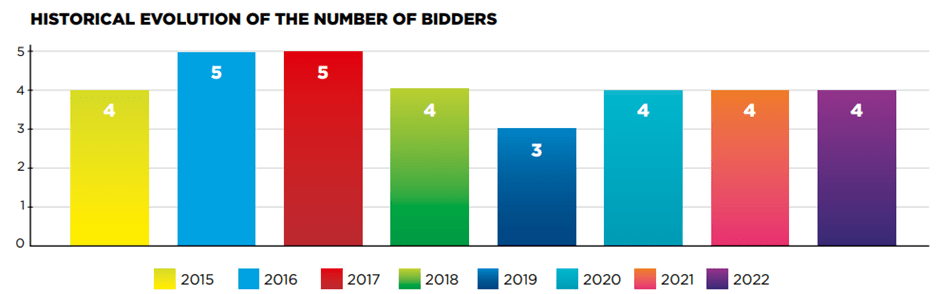

Une moyenne d'environ 4 offres est déposée par deal.

Source: M&A Monitor 2023- Vlerick Business School