Traitement fiscal en Suisse

Ces dernières années, les cryptomonnaies ont acquis la réputation d'être innovantes, riches en fonctionnalités et offrant un potentiel de rendement important. Le succès des cryptomonnaies, en particulier du bitcoin, qui a été le plus médiatisé, a naturellement suscité des questions concernant leur valeur et leur traitement fiscal. Au moment de la rédaction de ce rapport, le droit fiscal suisse n'a pas prévu de dispositions spécifiques pour les crypto-monnaies, contrairement à certains de nos pays voisins, comme la France. L'imposition de ces actifs numériques se basera donc sur la législation existante et la pratique établie des autorités fiscales. Dans cet article, nous vous expliquerons en profondeur tout ce que vous devez savoir sur l'imposition des crypto-monnaies en Suisse.

Qu'est-ce qu'une cryptomonnaie?

Les cryptomonnaies sont des monnaies cryptées et virtuelles, générées par un réseau informatique décentralisé, de type peer-to-peer. Le réseau le plus connu de ce type est la blockchain, qui est vérifiée par des "mineurs". Les mineurs sont des utilisateurs qui mettent à disposition des ressources informatiques pour assurer la sécurité des transactions. Ils gèrent le système blockchain et vérifient que l'utilisateur qui effectue la transaction est bien en possession de la cryptomonnaie. Ce processus, appelé "minage", est réalisé à l'aide d'équations mathématiques complexes et est rémunéré par la création de cryptomonnaies émises par le système.

Les différents types de cryptomonnaies

Pour déterminer le traitement fiscal d'une cryptomonnaie donnée, il faut d'abord comprendre sa classification. L'Administration fédérale des contributions (AFC) a identifié trois types de cryptomonnaies, sur la base des orientations de la FINMA (l'Autorité fédérale de surveillance des marchés financiers) :

- Les jetons natifs : ces jetons peuvent être utilisés comme moyen de paiement électronique et ne confèrent aucun droit à l'émetteur. Il s'agit de crypto-monnaies "pures", telles que le bitcoin ou l'Ether, qui constituent l'objet principal de cet article.

- Jetons adossés à des actifs : ces jetons sont émis dans le cadre d'une levée de fonds (ICO/ITO) par un émetteur et incorporent des droits d'émetteur. Ils peuvent représenter des titres de créance, par lesquels l'émetteur doit payer des intérêts au détenteur, et peuvent même donner droit à des droits de vote en droit des sociétés.

- Jetons utilitaires : ces jetons sont également émis dans le cadre d'une levée de fonds. Contrairement aux jetons adossés à des actifs, ils ne confèrent aucun droit de propriété ou de paiement au détenteur. Le seul droit qu'ils confèrent est l'utilisation d'un service électronique disponible sur un système basé sur la blockchain.

Règles fiscales pour les jetons natifs

En Suisse, les avoirs en cryptomonnaies et certains gains en capital doivent être déclarés dans votre déclaration d'impôt. Pour s'assurer qu'ils sont correctement déclarés, vous devez tenir compte de la valeur déclarée et de l'origine de la crypto-monnaie. Leur traitement fiscal sera différent selon qu'elles proviennent de la fortune privée ou professionnelle du contribuable.

Impôt sur le revenu

La première chose à noter est que les plus-values provenant d'un actif du patrimoine privé sont exonérées d'impôt sur le revenu. Cette règle s'applique également aux plus-values provenant de cryptomonnaies. Les gains réalisés résultant de la cession de cryptomonnaies ne sont donc pas soumis à l'impôt. À l'inverse, les pertes éventuelles résultant de la cession d'actifs en cryptomonnaies ne sont pas déductibles fiscalement.

Il existe toutefois des situations dans lesquelles les cryptomonnaies ne sont pas considérées comme faisant partie du patrimoine privé d'un particulier. En effet, les cryptomonnaies sont considérées comme de la richesse professionnelle lorsqu'elles proviennent d'un travail indépendant. C'est le cas lorsque la monnaie virtuelle est utilisée dans le cadre de transactions régulières. Comment pouvez-vous déterminer si votre cryptomonnaie est considérée comme faisant partie d'un commerce régulier ? Eh bien, il existe un certain nombre de critères, les principaux étant :

- Le financement étranger

- Cession de la cryptomonnaie après l'avoir détenue pendant une période de moins de 6 mois

- Un volume total de transactions au cours d'une année civile qui dépasse cinq fois le total de vos actifs au début de la période fiscale

- La nécessité de mobiliser des capitaux à partir des transactions en cryptocurrency pour compenser le manque à gagner.

Nous devons toutefois préciser que seule une évaluation complète de votre situation permettra de déterminer si l'activité doit être considérée comme celle d'un trader professionnel.

En outre, il existe des traitements fiscaux différents dans chaque canton. Chaque canton a la liberté de déterminer si les transactions en cryptomonnaies d'un individu doivent être considérées comme une activité indépendante ou non. Compte tenu de la marge de manœuvre laissée aux autorités, il est recommandé de demander conseil à un spécialiste si vous envisagez de réaliser des transactions importantes.

Cette considération est très importante, car elle peut avoir un réel impact sur votre patrimoine. Les inconvénients de la classification de la fortune commerciale concernent surtout la fiscalité et l'AVS (assurance vieillesse et survivants). Si les transactions en crypto-monnaies sont considérées comme étant liées à l'entreprise, alors tous les gains sont considérés comme imposables. Les gains ne peuvent plus être considérés comme exonérés, contrairement à ceux issus de la fortune privée. De plus, les cryptomonnaies étant considérées comme des titres virtuels, toute activité sur les titres (de type physique) jugée comme étant liée à l'entreprise est susceptible d'inclure par définition l'activité sur les cryptomonnaies, et vice versa. D'autre part, étant donné que les cotisations à l'AVS sont calculées sur la base des revenus effectifs provenant de la fortune commerciale, ces cotisations peuvent également être déduites des gains réalisés en cryptomonnaies. Cela implique une augmentation des coûts de l'entreprise. Et d'un point de vue positif ? Ceux qui détiennent des cryptomonnaies dans le cadre de leur patrimoine professionnel peuvent déduire toute perte réalisée, ainsi que tout ajustement à la baisse de la valeur !

Pour les mineurs de blockchain, la principale question est de savoir si le minage est effectué en tant qu'activité indépendante. Si tel est le cas, les crypto-monnaies reçues constituent un revenu imposable indépendant. Comme elles sont considérées comme un patrimoine professionnel, les plus-values réalisées à la suite de leur cession seront également imposables.

Il est intéressant de noter que la classification du minage fait l'objet de débats en Suisse. Par exemple, les cantons de Berne et de Zurich ont déterminé que l'activité d'un mineur doit toujours être considérée comme une activité indépendante, tandis que l'AFC et les cantons de Zoug et de Lucerne examinent la nature de cette activité au cas par cas avant de prendre leur décision.

En ce qui concerne l'activité indépendante ou le commerce de crypto-monnaies, le revenu imposable est composé des crypto-monnaies obtenues par le minage d'une part, et des gains en capital réalisés provenant de la fortune commerciale d'autre part, c'est-à-dire les gains réalisés lors de la vente ou d'un achat effectué après une vente à découvert de la cryptomonnaie.

Impôt sur la fortune

Selon le droit fiscal suisse, les cryptomonnaies sont considérées comme des éléments pouvant être évalués et échangés. Elles constituent donc des actifs soumis à l'impôt sur la fortune. Les taux d'imposition varient d'un canton à l'autre.

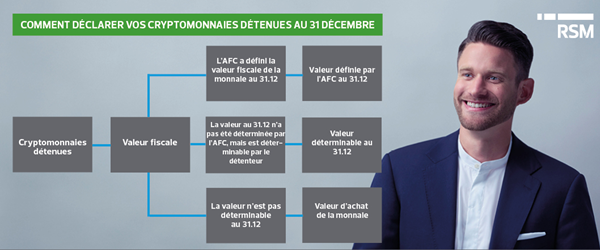

L'Administration fédérale des contributions définit la valeur fiscale des cryptomonnaies les plus utilisées au 31 décembre de chaque année. Il s'agit notamment du Bitcoin, du Bitcoin Cash, de l'Ether, du Litecoin et du Ripple. Les contribuables doivent se référer à cette valeur d'imposition lors de la déclaration de leurs avoirs virtuels. Si l'AFC n'a pas fourni de valeur pour une crypto-monnaie, le détenteur d'actifs doit déclarer la valeur au 31 décembre en utilisant la valeur définie par la plateforme sur laquelle les actifs sont détenus. Si la plateforme ne permet pas à l'utilisateur de déterminer la valeur de la monnaie virtuelle, le contribuable doit déclarer la valeur d'achat.

Le schéma ci-dessous résume la manière de déclarer les crypto-monnaies détenues au 31 décembre de chaque année :

La valeur fiscale de la fortune professionnelle est déterminée de la même manière que celle de la fortune privée, c'est-à-dire en fonction de la valeur fiscale de la monnaie au 31 décembre de l'année.

Règles fiscales applicables aux jetons adossés à des actifs

Le traitement fiscal des jetons adossés à des actifs dépend de la relation qui existe entre l'investisseur et l'émetteur en droit civil.

Si le détenteur reçoit des intérêts en échange de son investissement, il doit payer des impôts sur ses revenus de la même manière qu'un contribuable qui reçoit des intérêts sur d'autres types d'investissement. Dans le même ordre d'idées, le versement d'avantages par l'émetteur au détenteur de jetons, calculés sur la base d'une part des bénéfices, est considéré comme un revenu imposable de la fortune.

L'impôt sur les plus-values découlant des transactions de jetons adossés à des actifs suit les mêmes règles que celles décrites ci-dessus pour les jetons natifs.

Pour l'impôt sur la fortune, les règles décrites pour les jetons natifs s'appliquent également ici.

Règles fiscales pour les jetons de service

Le traitement fiscal des jetons d'utilité dépend également de la relation qui existe entre l'investisseur et l'émetteur en droit civil.

Si ces jetons ne confèrent que le droit d'accéder à un service et qu'aucun paiement n'est effectué au détenteur du jeton, il n'y a pas de revenu imposable.

En termes d'impôt sur les plus-values et d'impôt sur la fortune, les mêmes règles que celles décrites pour les jetons natifs s'appliquent aux jetons d'utilité.

Déclaration volontaire

Pourquoi est-il important de déclarer correctement les cryptomonnaies ? Parce que tout contribuable qui ne déclare pas ses avoirs risque de faire l'objet d'un contrôle fiscal supplémentaire et, en parallèle, d'une procédure de fraude fiscale. L'issue de cette dernière procédure pourrait être une amende s'élevant entre un tiers et trois fois le montant de l'impôt dû.

Cependant, il est toujours possible d'éviter l'amende en déclarant vos crypto-monnaies par le biais d'une divulgation volontaire. Il convient de noter que cette possibilité n'est offerte qu'une seule fois et que cela ne signifie pas que vous pouvez éviter de payer des impôts ou des intérêts de retard. Pour pouvoir bénéficier de ce processus, l'administration fiscale ne doit avoir aucune connaissance préalable de l'évasion fiscale. Le contribuable doit coopérer pleinement avec les autorités pour établir le montant des impôts dus et les rembourser.

Si vous devez vous soumettre à cette procédure, nous sommes bien entendu à votre disposition pour vous conseiller.

Des projets pour la fiscalité

Au vu de l'évolution rapide de la technologie blockchain et des nouveaux défis posés par les cryptomonnaies, le Département fédéral des finances (DFF) a revu le droit fiscal suisse. En juin 2021, il a publié un article s'y référant.

Le DFF a examiné s'il était nécessaire de prendre des mesures concernant l'impôt sur le revenu, l'impôt sur la fortune, la TVA, l'impôt anticipé et le droit de timbre. Le rapport a toutefois conclu que les réglementations suisses existantes étaient satisfaisantes. D'une part, le cadre légal actuel, qui est approuvé dans la pratique par les autorités, permet de rendre compte de la majorité des circonstances rencontrées. D'autre part, le statu quo garantit que la Suisse est un pôle attractif pour l'innovation et l'investissement dans les cryptomonnaies.

Des initiatives similaires ont été prises au niveau international. Par exemple, l'OCDE a préparé un rapport sur la fiscalité des monnaies virtuelles en octobre 2020 et a présenté un aperçu du traitement fiscal pays par pays. Toutefois, ce document n'abordait que des considérations générales et non contraignantes que les décideurs publics pourraient prendre en compte pour la taxation des crypto-monnaies.

S'il n'est pas prévu actuellement de modifier la législation fiscale suisse, une approche proactive reste nécessaire. Ce n'est qu'en suivant de près les évolutions technologiques que l'on peut anticiper les futurs problèmes fiscaux potentiels, tant pour les particuliers que pour les professionnels.

Nous espérons que cet article vous a aidé à mieux comprendre les questions fiscales liées aux cryptomonnaies en Suisse. Si vous souhaitez rester au courant des derniers développements fiscaux concernant ce type d'actifs, suivez-nous sur LinkedIn et gardez un œil sur notre Newsroom.

Vous avez des questions sur le traitement fiscal de vos actifs ou avez besoin d'aide à ce sujet ? Daniel Spitz, expert fiscal qualifié, est disponible au 021 311 00 21 ou par email.

Pour les résidents des cantons germanophones, veuillez contacter Pascal Sigrist, expert fiscal qualifié, par email.