Τα μη εξυπηρετούμενα ανοίγματα αποτελούν τα τελευταία έτη ένα πολύ σημαντικό πρόβλημα του ελληνικού τραπεζικού συστήματος. Πριν από το 2010, το ποσοστό τους ανερχόταν σε μονοψήφια επίπεδα, αλλά στην συνέχεια εξαιτίας της οικονομικής κρίσης στην οποία περιήλθε η ελληνική οικονομία και της μείωσης των εισοδημάτων των ελληνικών νοικοκυριών, το ποσοστό αυτό εκτοξεύτηκε στα επίπεδα του 45% περίπου για το 2016.

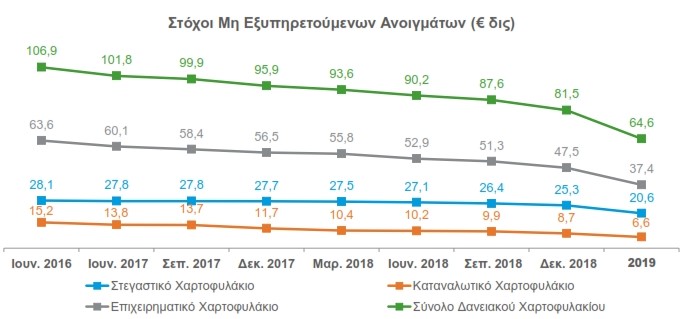

Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία από την Έκθεση της Τράπεζας της Ελλάδος για τους Επιχειρησιακούς Στόχους Μη Εξυπηρετούμενων Ανοιγμάτων, τον Σεπτέμβριο του 2017 το ύψος των μη εξυπηρετούμενων ανοιγμάτων μειώθηκε κατά 5,5% συγκριτικά με το τέλος του Δεκεμβρίου 2016, αγγίζοντας τα € 100,4 δις ή το 44,6% των συνολικών ανοιγμάτων και ήταν € 1,6 δις χαμηλότερα από το ποσό - στόχο. Σε σχέση με το Μάρτιο του 2016, όπου τα μη εξυπηρετούμενα ανοίγματα έφθασαν στο υψηλότερο επίπεδο, παρατηρείται μείωση κατά 7,6% ή € 8,2 δις. Ο αναθεωρημένος στόχος που έχουν θέσει οι τράπεζες για τα επόμενα δύο έτη αναφορικά με την μείωση του ύψους των μη εξυπηρετούμενων ανοιγμάτων, προδιαγράφει ότι μέχρι το τέλος του 2019 τα μη εξυπηρετούμενα ανοίγματα θα ανέρχονται σε € 64,6 δις.

Ανά κατηγορία δανείων, κατά τον Σεπτέμβριο του 2017 ο λόγος των μη εξυπηρετούμενων ανοιγμάτων διαμορφώνεται σε 43,3% για τα στεγαστικά δάνεια, 62,2% για τα επιχειρηματικά και 51,4% για τα καταναλωτικά, ενώ μέχρι το 2019 στόχος είναι τα εν λόγω ποσοστά να μειωθούν σε 41%, 49,1% και 43,4% για τα στεγαστικά, καταναλωτικά και επιχειρηματικά χαρτοφυλάκια αντίστοιχα.

Πηγή: Τράπεζα της Ελλάδος

Εταιρίες Διαχείρισης Μη Εξυπηρετούμενων Δανείων

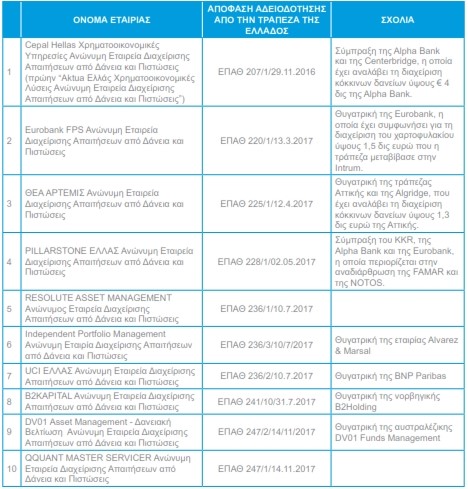

Σημαντική εμπλοκή στην επίλυση του προβλήματος των μη εξυπηρετούμενων ανοιγμάτων έχουν οι Εταιρίες Διαχείρισης Μη Εξυπηρετούμενων Δανείων. Οι εταιρίες που έχουν αδειοδοτηθεί μέχρι σήμερα από την Τράπεζα της Ελλάδος, σύμφωνα με το ν. 4354/2015 «Διαχείριση των μη εξυπηρετούμενων δανείων, μισθολογικές ρυθμίσεις και άλλες επείγουσες διατάξεις εφαρμογής της συμφωνίας δημοσιονομικών στόχων και διαρθρωτικών μεταρρυθμίσεων» και την ΠΕΕ 95/27.5.2016 «Πλαίσιο για την ίδρυση και λειτουργία εταιρειών διαχείρισης ή απόκτησης απαιτήσεων πιστωτικών ιδρυμάτων από δάνεια σε καθυστέρηση (ν. 4354/2015)», είναι οι εξής:

Πώληση Χαρτοφυλακίων

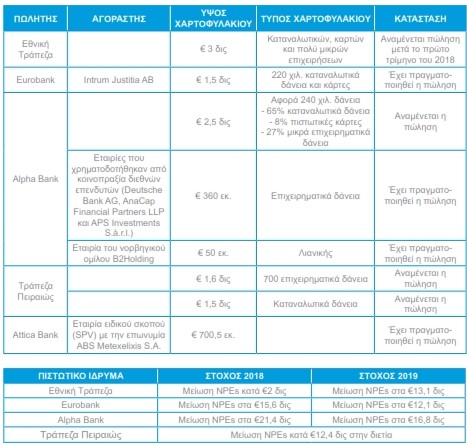

Οι τράπεζες, μέσω των εταιριών διαχείρισης μη εξυπηρετούμενων δανείων, έχουν ξεκινήσει το πρόγραμμα πωλήσεων και μεταβίβασης δανείων εκατοντάδων χιλιάδων καταναλωτών, μικρομεσαίων επιχειρήσεων, αλλά και ελεύθερων επαγγελματιών, με σκοπό τη συνολική μείωση των μη εξυπηρετούμενων ανοιγμάτων των τραπεζών στον στόχο των € 64,2 δις στα τέλη Δεκεμβρίου 2019.

Στους παρακάτω πίνακες αναφέρονται οι πωλήσεις χαρτοφυλακίων μη εξυπηρετούμενων ανοιγμάτων των τραπεζών που έχουν πραγματοποιηθεί ή αναμένεται να πραγματοποιηθούν το επόμενο διάστημα, όπως και οι στόχοι που έχουν θέσει οι τράπεζες για την μείωση των μη εξυπηρετούμενων ανοιγμάτων τους για τα επόμενα δύο έτη.

Επίσης, η Alpha Bank και η Eurobank βρίσκονται σε συζητήσεις, με αντικείμενο να δώσουν από κοινού προς διαχείριση στην εταιρεία Independent Portfolio Management μη εξυπηρετούμενα δάνεια μικρομεσαίων επιχειρήσεων ύψους 400 εκατ. ευρώ. Το πακέτο αυτό θα αφορά 200 επιχειρήσεις που έχουν δανειακό «άνοιγμα» από € 2 έως 10 εκ., με τα 2/3 εξ αυτών των επιχειρήσεων να έχουν κριθεί βιώσιμες.

Πως μπορεί μία εταιρία διαχείρισης μη εξυπηρετούμενων δανείων να επηρεάσει την επιχείρησή σας;

Με την μεταβίβαση των μη εξυπηρετούμενων δανείων, οι εταιρίες διαχείρισης και τα funds προβαίνουν σε ανάλυση βιωσιμότητας με σκοπό να αναδειχθεί το μέγεθος του προβλήματος της επιχείρησης, το ύψος των χρεών της τόσο στο τραπεζικό σύστημα, όσο και προς το Δημόσιο και να καθοριστεί η κατάλληλη στρατηγική για την επιχείρηση, όπως είναι η συρρίκνωσή της είτε η επιλογή ρύθμισης του δανεισμού της είτε η εκκαθάρισή της και η πώληση των περιουσιακών της στοιχείων σε περίπτωση που η επιχείρηση δεν κριθεί βιώσιμη.

Πιο συγκεκριμένα, όταν σε μία επιχείρηση υπάρχουν οι προϋποθέσεις για να καταστεί βιώσιμη, οι εταιρίες διαχείρισης των μη εξυπηρετούμενων δανείων μπορούν να ακολουθήσουν τις παρακάτω στρατηγικές με σκοπό την σταθεροποίηση και εξυγίανση της επιχείρησης:

1. Αντικατάσταση ή/και προσθήκη μελών στο Διοικητικό Συμβούλιο της επιχείρησης, με εκπροσώπους ή μη των πιστωτών.

2. Πρόσληψη CRO (Chief Restructuring Officer) ο οποίος θα αναλάβει ενδεικτικά τα ακόλουθα καθήκοντα:

- Παροχή συνδρομής στην επιχείρηση σε κάθε εργασία λειτουργικής αναδιάρθρωσης, καθημερινών δραστηριοτήτων και πρωτοβουλιών που σχετίζονται με τη λειτουργική αναδιάρθρωση και λειτουργία της επιχείρησης.

- Παροχή συνδρομής στην επιχείρηση για κάθε πρωτοβουλία που η τελευταία θα αναλάβει αναφορικά με τη βελτίωση του κεφαλαίου κίνησης, τη μείωση διοικητικού κόστους λειτουργίας, την αύξηση της παραγωγικότητας, την υλοποίηση του επενδυτικού προγράμματος και της βελτίωση της λειτουργίας της.

- Παρακολούθηση του αναλυτικού ταμειακού προγράμματος της επιχείρησης και παροχή αρμόδιας ενημέρωσης προς την εταιρία διαχείρισης μη εξυπηρετούμενων δανείων και τα funds.

- Παροχή συνδρομής στην επιχείρηση για την κατάρτιση των ετήσιων προϋπολογισμών της καθώς και τις επισκοπήσεις αυτών.

3. Πώληση του δανείου που έχουν στην κυριότητά τους τα funds και οι εταιρίες διαχείρισης μη εξυπηρετούμενων δανείων είτε στην ίδια επιχείρηση σε χαμηλότερη τιμή είτε σε τρίτους ενδιαφερόμενους επενδυτές.

4. Μετοχοποίηση του δανεισμού της επιχείρησης.

5. Χορήγηση νέων ομολογιακών δανείων ώστε να αναχρηματοδοτηθεί η συνέχιση της λειτουργίας των επιχειρήσεων με ευνοϊκότερους όρους.

6. Πωλήσεις περιουσιακών στοιχείων ή ζημιογόνων δραστηριοτήτων

7. Περικοπές προσωπικού και λειτουργικών εξόδων

8. Ρύθμιση του δανεισμού της επιχείρησης.

Στις περιπτώσεις ρύθμισης του δανεισμού, οι στρατηγικές είσπραξης απαιτήσεων που μπορούν να χρησιμοποιήσουν οι εταιρίες είναι εξατομικευμένες και περιλαμβάνουν μία σειρά από λύσεις, όπως είναι:

- φιλικό διακανονισμό είτε δηλαδή με την συμφωνία για εθελοντική παράδοση των εγγυήσεων, συνήθως ακινήτου, με αντίστοιχη διαγραφή του χρέους,

- άλλες εναλλακτικές όπως η εξόφληση στη λήξη, διαγραφή μέρους ή του συνόλου της οφειλής, συνεκτιμώντας τα πραγματικά δεδομένα κάθε οφειλέτη, αφού θα έχει προηγουμένως διαπιστώσει ότι ο οφειλέτης δεν έχει καμία δυνατότητα να αποπληρώσει στο ακέραιο την οφειλή,

- εξατομικευμένες λύσεις που ανταποκρίνονται στις μεταβαλλόμενες ανάγκες των οφειλετών, με περιθώριο διαπραγμάτευσης.

Πρέπει τέλος να αναφερθεί ότι στις στρατηγικές που αναφέρονται παραπάνω σημαντικό ρόλο διαδραματίζει το ύψος του δανεισμού που έχουν στην κυριότητά τους οι εταιρίες διαχείρισης μη εξυπηρετούμενων δανείων και τα funds, καθώς από αυτό θα εξαρτάται και η διαπραγματευτική δύναμη που θα έχουν στις αποφάσεις των επιχειρήσεων.