Op 28 april jl. heeft de Minister van Financiën de voorjaarsnota gepresenteerd, waarin een voorstel is opgenomen om de knelpunten van de bedrijfsopvolgingsregeling weg te nemen en de regeling te versoberen. Zo is het voornemen van het kabinet om onder andere:

- Het vrijstellingspercentage vanaf 2025 te verlagen van 83% naar 70% voor ondernemingsvermogen boven 1,5 miljoen euro (nu: 1,2 miljoen euro). Dit houdt in dat over een groter gedeelte acute belasting verschuldigd is;

- De doelmatigheidsmarge van 5% af te schaffen. Deze marge houdt in dat 5% van het bij de desbetreffende BV aanwezige beleggingsvermogen wordt aangemerkt als ondernemingsvermogen en dus kwalificeert voor de regeling;

- De toegang tot de bedrijfsopvolgingsregeling te beperken tot reguliere aandelen met een minimaal belang van 5%. Hierdoor komen bepaalde aandelen(belangen) niet meer in aanmerking voor de regeling.

Eerder heeft het kabinet al aangegeven om vanaf 2024 aan derden verhuurd onroerend goed standaard als beleggingsvermogen te willen kwalificeren. Met andere woorden; aan derden verhuurd onroerend goed gaat in de toekomst naar verwachting niet meer kwalificeren voor de bedrijfsopvolgingsregeling. De reden die het kabinet hiervoor geeft is dat er veel discussie ontstaat over de kwalificatie van het onroerend goed (met name: vastgoedprojecten, verhuurde onroerendgoedportefeuilles, etc.), hetgeen de uitvoerbaarheid niet ten goede komt.

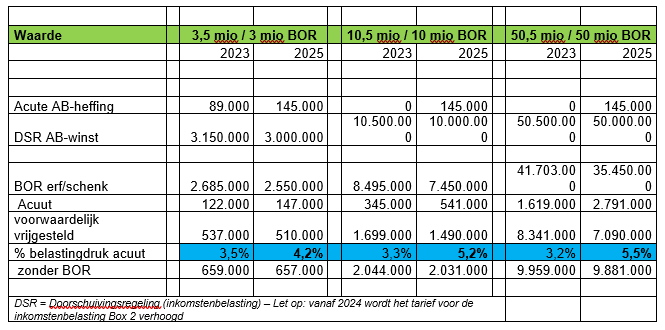

De voorgestelde wijzigingen kunnen een behoorlijke impact hebben op de acuut verschuldigde belastingen (inkomsten en schenk- of erfbelasting) en dus op de liquiditeiten van het familiebedrijf. Vooral het verlagen van het vrijstellingspercentage en het afschaffen van de doelmatigheidsmarge kunnen leiden tot een hoger bedrag aan acute belasting, wat kan worden geïllustreerd aan de hand van onderstaand rekenvoorbeeld, waarbij een onderscheid is gemaakt tussen situatie vóór en ná de voorgestelde wijzigingen:

De plannen van het kabinet stuit op veel weerstand vanuit de praktijk. Zo geven vertegenwoordigers van familiebedrijven aan dat de acute belastingverplichting ten koste gaat van de onderneming en dit zelfs de continuïteit in gevaar kan brengen. CDA-ondernemers hebben daarom onlangs een brandbrief geschreven aan de Staatssecretaris van Financiën waarin ze de noodklok luiden. Daarnaast hebben vertegenwoordigers van de grote Familiebedrijven in Nederland een alternatief plan aangeboden aan vertegenwoordigers van de Tweede Kamer. Dat is naar eigen zeggen ‘goed ontvangen’. Of deze maatschappelijke druk er voor zorgt dat de voorstellen worden aangepast dan wel worden ingetrokken, is moeilijk in te schatten. Wel lijken we steeds meer een tendens te zien dat de fiscale wetgever openstaat voor feedback vanuit de overheid, al is dit geen garantie.

Voor degene die spelen met de gedachte om de onderneming over te dragen, adviseren wij u, in voorbereiding op komende Prinsjesdag, hier zo spoedig mogelijk actie op te ondernemen. Immers, zoals een bekend gezegde luidt: ‘In het verleden behaalde resultaten bieden (over het algemeen) geen garantie voor de toekomst’.