Regjeringen varsler justeringer i beregningsmodellen for næringseiendom for formuesskatteformål etter en rapport fra NTNU Samfunnsforskning. Gjennomførte analyser viser at metoden for å beregne markedsverdien av næringseiendom er for lite treffsikker. Særlig overvurderes næringseiendom i distriktene. I tillegg legger metodikken opp til større forskjeller mellom utleid og ikke-utleid næringseiendom.

Regjeringen vil be Statistikk Sentralbyrå vurdere justeringer i beregningsmodellen som Skatteetaten legger til grunn for fastsettelse av formuesverdien for slike eiendommer. Et første steg som foreslås i denne omgang, er økt kalkulasjonsrente med 1 prosentenhet for næringseiendom lokalisert utenfor storbyene Oslo, Bergen, Trondheim og Stavanger for å dempe de tydelige regionale forskjellene i modellens treffsikkerhet som utredningen avdekker.

I neste omgang vil det være naturlig å undersøke mulighetene for å beregne kvadratmetersatser for flere ulike geografiske soner enn i dag.

Ventet høyere kalkulasjonsrente

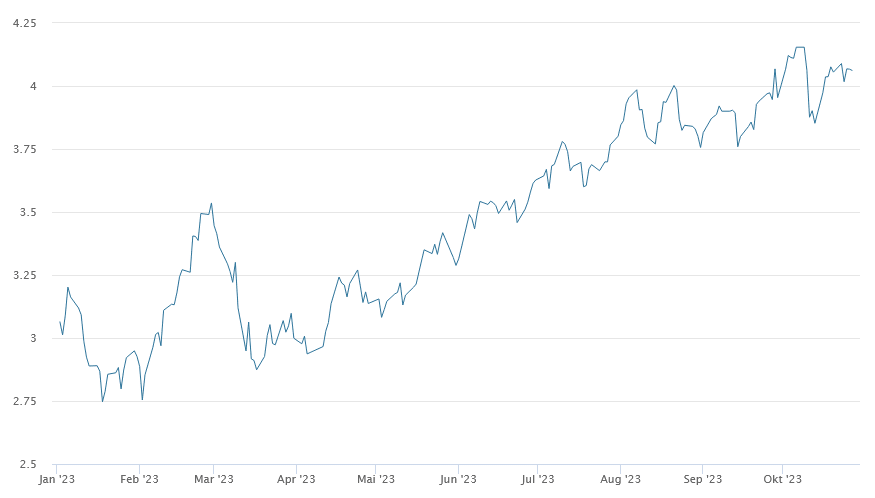

Uavhengig av Regjeringens forslag til økt kalkulasjonsrente for Distrikts-Norge, er det ventet høyere kalkulasjonsrente for inntektsåret 2023 sammenlignet med fjorårets. Dette er på grunn av renteoppgangen som har vært gjennom 2023. Kalkulasjonsfaktoren som legges til grunn i den tekniske beregningen av formuesverdi på næringseiendom blir beregnet basert på renten for statsobligasjoner siste år pluss et tillegg på 5 prosentenheter. Tillegget skal kompensere for risiko. Kalkulasjonsrenten har hittil vært den samme for alle typer eiendommer.

Skattedirektoratet beregner og kunngjør kalkulasjonsrenten i januar i året etter inntektsåret, dvs. 2024. (Kalkulasjonsfaktoren for 2022 var 0,078.) Ved utgangen av oktober 2023 ligger kalkulasjonsfaktoren for 2023 an til å bli 0,0847, men det er fortsatt 2 måneder igjen av året og renten på 10 årige statsobligasjoner ligger for øyeblikket i overkant av 4 % (se grafen under).

Kalkulasjonsrenten som fastsettes ved årsskiftet vil da økes med 1 prosentenhet for både utleide og ikke-utleide næringseiendommer utenfor storbyene Oslo, Bergen, Trondheim og Stavanger fra 2024. Storbyene dekker et stort geografisk område, og ikke alle næringseiendommer er beliggende i «central business district». En tilsvarende reduksjon burde ha blitt foreslått også for næringseiendom i grisgrendte strøk. Reglene legger opp til en forskjellsbehandling.

Økt proveny på generelt grunnlag

Med unntak av økt kalkulasjonsrente, foreslås ingen øvrige endringer av hverken bunnfradrag eller formuesskattesatser. Til tross for endringer i kalkulasjonsfaktoren og således ventede reduserte formuesskatteinntekter på næringseiendom ute i distriktene, vil formuesskatten gi et samlet økt proveny med 23 mill. kroner.

Skattepliktig formue

Utgangspunktet for skattepliktig formue er omsetningsverdien per 1. januar i skattefastsettingsåret av skattyters eiendeler med økonomisk verdi (med fradrag for gjeld). Formuesverdien av næringseiendom settes til 80 prosent av eiendommens beregnede utleieverdi eller dokumenterte omsetningsverdi (skatterabatt på 20 %).

Teknisk beregning av formuesverdi på næringseiendom

Formuesverdien for næringseiendom baseres på nåverdien av eiendommens faktiske leieinntekter (for utleid eiendom) eller beregnede leieinntekter (for ikke-utleid eiendom). Beregnede leieinntekter per kvadratmeter differensieres etter geografisk beliggenhet, eiendomstype og størrelse. Brutto leieinntekter reduseres med et fradrag på 10 prosent for eierkostnader og divideres med en kalkulasjonsfaktor. Eiere av næringseiendom har også mulighet til å få nedsatt verdien ved å dokumentere en lavere markedsverdi enn den beregnede verdien (den såkalte «sikkerhetsventilen»).

Bruk sikkerhetsventilen!

Rapporten fra NTNU viser at beregningsmetoden som benyttes for verdsettelse av næringseiendom for formuesskatteformål overvurderer omsetningsverdier for mange eiendommer, særlig i rurale områder i enda større grad enn i urbane strøk. Metodikken kan være særlig lite treffsikker for ikke-utleid næringseiendom.

Det lønner seg med andre ord å ta en grundig gjennomgang av eiendomsverdien for hver enkelt eiendom, enten utleid eller brukt i egen virksomhet.

Dersom faktisk markedsverdi (ved nylig transaksjon) eller estimert markedsverdi (ved ev. takst) viser lavere verdi enn beregnet formuesverdi, bør dokumentasjon fremlegges for å sikre korrekt verdi for formuesskatteformål.

Ikrafttredelse

Etter forslaget vil endringen tre i kraft fra og med inntektsåret 2024 dersom et samlet rødgrønt samarbeid gir grønt lys. Vedum har i hvert fall etterkommet lovnadene om et lempeligere skattetrykk for Distrikts-Norge, mens det høye formuesskattenivået opprettholdes for storbyene.

Les mer

Mindre formuesskatt på næringseiendom

Trikset som kutter formuesskatten

Les alle våre artikler om statsbudsjettet her.

Velkommen til frokostseminar om statsbudsjettet for 2024 og andre skatte- og avgiftsnyheter

Les mer og meld deg på her.

Les mer på statsbudsjettet.no

Her finner du alle dokumenter, pressemeldinger og annen relevant informasjon om budsjettet:

Statsbudsjettet 2024.